Asia, y muy particularmente China, se está convirtiendo en la región hacia la que muchos inversores europeos, y también españoles, están dirigiendo la mirada. La razón es simple: un ciclo económico desacompasado del occidental, junto con unas valoraciones que, a todas luces, se presentan atractivas frente a la historia están poniendo al descubierto una oportunidad de inversión a largo plazo que conviene contemplar. Es lo que acaban de hacer en Madrid Catherine Yeung, directora de Inversiones de Fidelity International, y Hyomi Jie, gestora del Fidelity Funds China Consumer, fondo con Rating FundsPeople en 2022 que supone uno de los buques insignia de la casa en renta variable china.

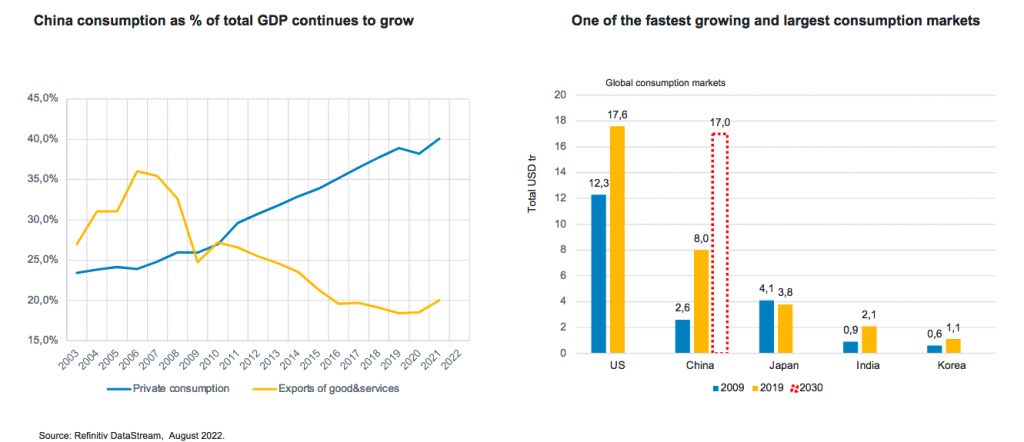

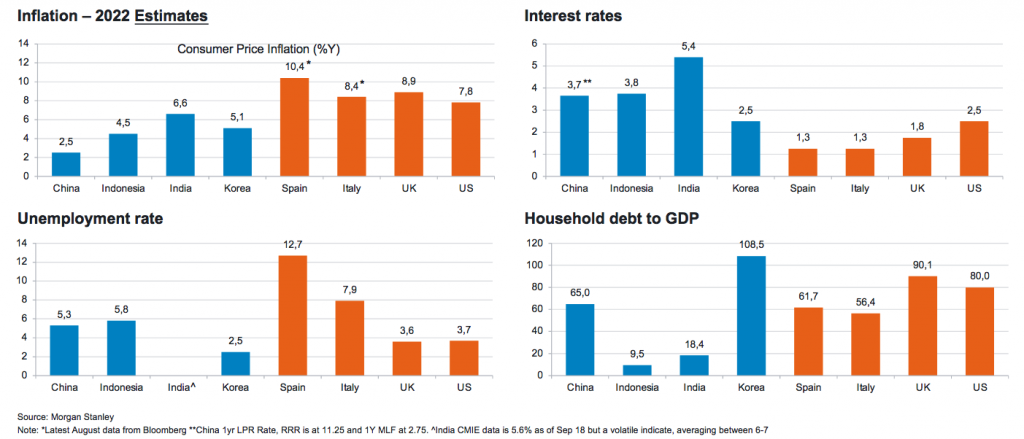

“Aunque las economías asiáticas no son inmunes a una desaceleración mundial, la región goza de una salud económica relativamente mejor. Asia sigue siendo heterogénea y ofrece tanto oportunidades de generación de alfa como beneficios de diversificación en una cartera”, subraya Yeung. Esta heterogeneidad que remarca la experta se observa claramente a nivel macro. Por ejemplo, en los datos de inflación, tipos de interés, desempleo y deuda de los hogares, muy distintos a los que se publican en Occidente (gráfico 1). Pero también en lo que respecta al comportamiento de los diferentes mercados que conforman la región asiática (gráfico 2).

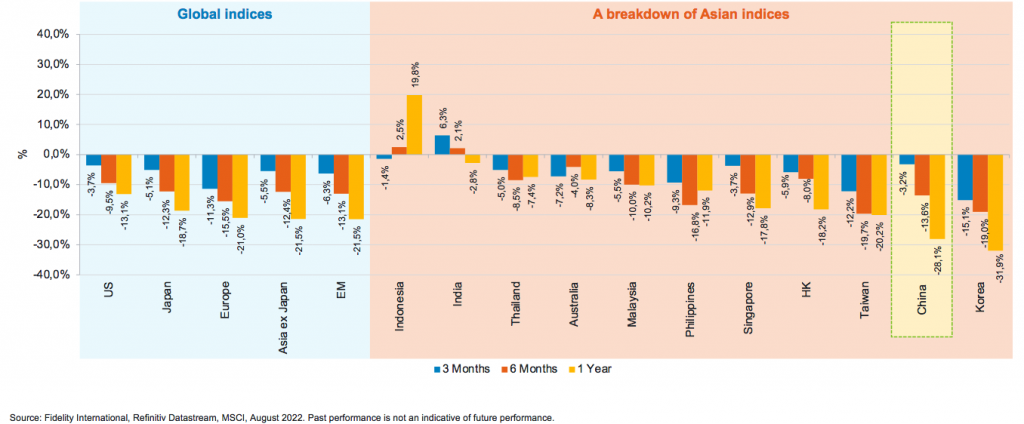

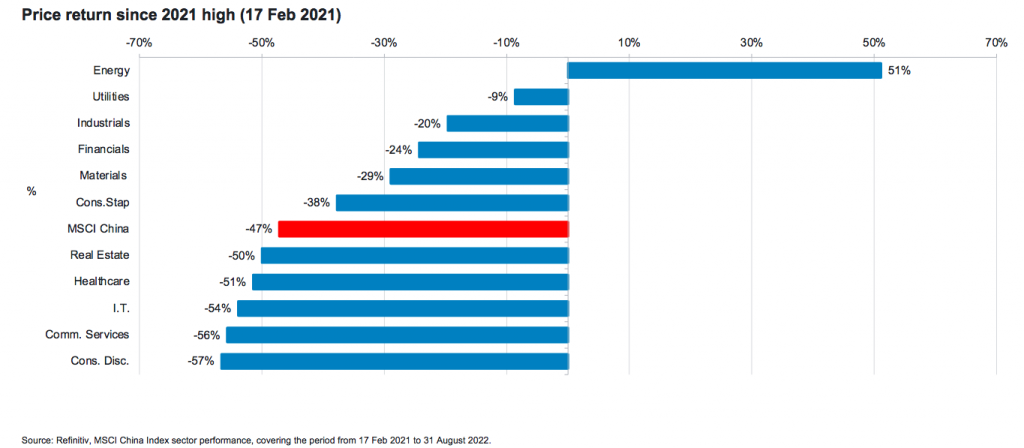

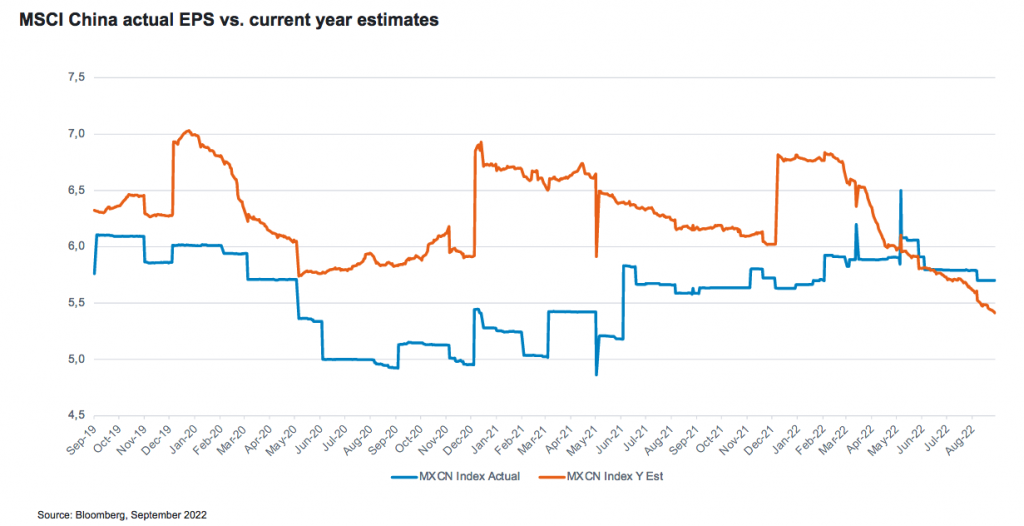

El mercado más grande, China, ha experimentado desde los máximos alcanzados en febrero de 2021 una fortísima corrección. Medido por el MSCI China, la caída ha sido del 47%. En los sectores de consumo discrecional, tecnología, telecomunicaciones y sanidad el desplome ha sido superior al 50% (gráfico 3). “El PER a 12 meses de China cotiza actualmente con un descuento del orden del 40% con respecto al S&P 500. Las expectativas de beneficios son extremadamente pesimistas (gráfico 4). Unas valoraciones atractivas, unido a un sentimiento de mercado muy débil, hace que el mercado de acciones chino represente actualmente un interesantísimo punto de entrada, sobre todo en el ámbito del consumo”, comenta Jie.

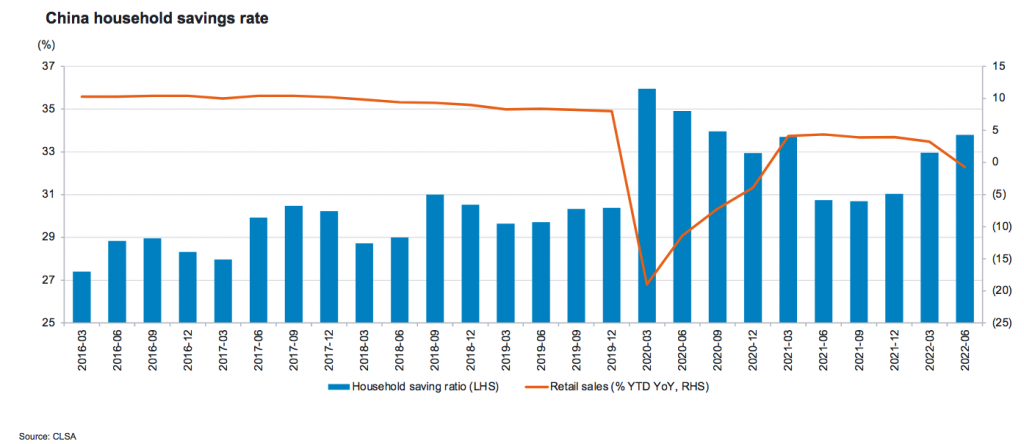

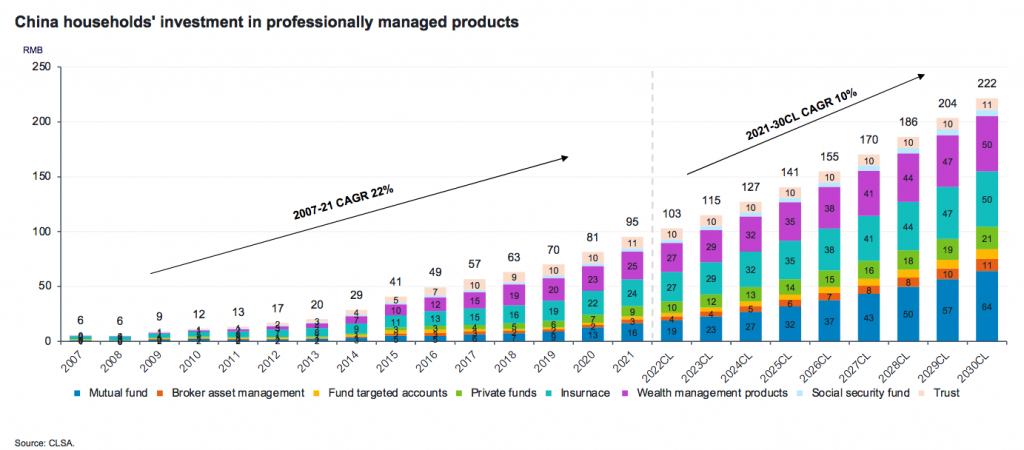

Según la gestora del Fidelity Funds China Consumer Fund, un dato muy importante a tener en cuenta es el fuerte crecimiento del PIB per cápita en China y la capacidad adquisitiva de los hogares. “Desde la crisis del COVID-19, la ratio de ahorro ha aumentado de manera considerable (gráfico 5). Y eso va a tener importantes consecuencias en lo que respecta al comportamiento de los mercados locales. No hay que subestimar la creciente importancia que están adquiriendo los inversores chinos. El ahorro de muchos hogares cada vez está más en productos financieros, entre ellos fondos de inversión. Y las previsiones apuntan que la tasa de ahorro en este tipo de vehículos siga aumentando de cara al futuro”, señala Jie (gráfico 6).

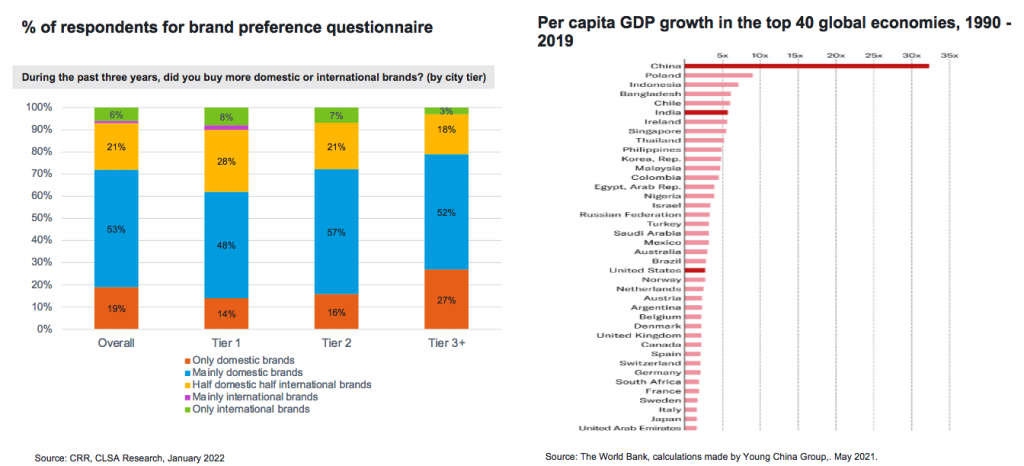

Esa mayor capacidad adquisitiva de los hogares chinos también tendrá su reflejo en lo que respecta al gasto en consumo. Tanto Yeung como Jie coinciden en que el aumento del consumo se va a convertir en uno de los principales motores del crecimiento de China (gráfico 7). Y eso genera oportunidades de inversión a medio-largo plazo muy interesantes. Sin embargo, para capturarlas, Jie recuerda que es clave entender los patrones de consumo. “En general, el 72% de los consumidores chinos dicen que, en los últimos tres años, han consumido principalmente productos producidos en el país. Esto es importante de cara a identificar preferencias de marca” (gráfico 8).