TRIBUNA de Damien McCann, gestor de Renta Fija, Capital Group. Comentario patrocinado por Capital Group.

2022 está siendo un año muy complicado para los inversores de renta fija, ya que los bancos centrales han puesto en marcha fuertes subidas de tipos de interés en un intento de ralentizar la economía y reducir la inflación. Ya estamos notando el impacto del endurecimiento de las condiciones financieras. Los índices internacionales de gestión de compras, tanto del sector manufacturero como del sector servicios, apuntan a un crecimiento débil en todo el mundo.

En Europa, el sentimiento de los mercados y la coyuntura empresarial han caído hasta alcanzar los mínimos registrados durante la pandemia de COVID y la crisis de deuda soberana europea de 2011. En China, el sector inmobiliario aún tiene que reducir más su nivel de apalancamiento y el crecimiento de la demanda de préstamos es casi nulo. En lo que respecta a Estados Unidos, la actividad relacionada con la vivienda está registrando una fuerte contracción. El nivel de confianza de los consumidores y las compañías se ha debilitado y, aunque el mercado laboral mantiene su solidez, los recortes de puestos de trabajo van en aumento.

El panorama general de ralentización global: hasta 2023

El mercado de tipos estadounidense descuenta una tasa de interés de los fondos federales de en torno al 5% a mediados de 2023, nivel que coincide, en líneas generales, con las expectativas del equipo de análisis de tipos e inflación de Capital Group. En opinión del equipo, la inflación está en proceso de alcanzar su nivel máximo, aunque es probable que los futuros descensos se produzcan de forma gradual. Aunque sigue habiendo mucha incertidumbre al respecto, no se prevé que la inflación vaya a acercarse al objetivo del 2% fijado por la Reserva Federal antes de 2024-2025, como muy pronto.

¿Qué consecuencias tiene todo esto para la renta fija? La elevada y persistente inflación podría ejercer una presión alcista adicional sobre los tipos de interés, mayor de la que los mercados ya descuentan. Sin embargo, la ralentización del crecimiento económico podría comenzar a ejercer presión a la baja sobre los tipos, lo que me lleva a adoptar una posición neutral en duración. En lo que respecta al posicionamiento en la curva de tipos, me decanto por un aumento de la pendiente de la curva. La pendiente se ha reducido de forma notable, pero a medida que la debilidad del crecimiento económico se vaya afianzando, este aplanamiento de la curva podría comenzar a revertir.

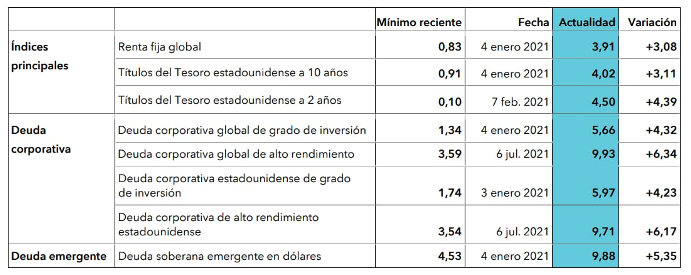

El aspecto positivo de la reducida rentabilidad que han ofrecido los mercados de renta fija desde principios de año es que los inversores de renta fija pueden acceder a los rendimientos más altos que hemos visto en muchos años, algo que, en mi opinión, podría sentar las bases para una rentabilidad positiva en el futuro.

Rendimiento de los mercados de renta fija (%)

Inflación: una perspectiva global

Si nos fijamos en las tendencias que muestran algunos de los principales mercados, vemos que la inflación está aumentando con fuerza en Europa, pero comienza a bajar ligeramente desde los niveles máximos registrados recientemente en Estados Unidos. En China y en Japón también ha aumentado, pero se sitúa en torno al 2,5%-3%, bastante por debajo de los niveles registrados en la mayor parte del resto de países.

Hace un año, la mayoría de los indicadores de inflación, como los precios de la vivienda y de las materias primas, la masa monetaria, los salarios o las cotizaciones de las empresas, apuntaban al alza. En la actualidad, muchos de estos indicadores se han moderado: los precios de la vivienda parecen estar en retroceso, los de las materias primas están ya lejos de sus niveles máximos, la masa monetaria se está contrayendo y los mercados de renta variable han registrado una venta masiva. Todo ello reduce la presión inflacionista.

Los mercados emergentes ofrecen una perspectiva interesante. Hemos visto una correlación entre el momento en el que los bancos centrales comenzaron a subir los tipos de interés y las tendencias actuales de inflación. Por ejemplo, los bancos centrales de América Latina, cuyos mandatos se centran exclusivamente en la inflación, comenzaron a subir los tipos entre seis y 10 meses antes que la Reserva Federal de Estados Unidos. En estos países, la inflación ha comenzado a bajar. En Brasil, la inflación ha pasado del 12% al 7%, y también se observan tendencias bajistas en Perú y México.

En Asia ocurre lo contrario. En Tailandia, China y Japón, por ejemplo, los bancos centrales no están tan centrados en la inflación como los latinoamericanos, sino que tienden a mostrar un doble enfoque de crecimiento e inflación, por lo que han comenzado a subir los tipos de interés más tarde. A medida que la inflación se ha ido convirtiendo en un problema cada vez mayor, los bancos centrales han ido consolidando las subidas de tipos.

Otro de los factores que afecta a la inflación, y que no tiene un componente geográfico, está en los efectos contrapuestos de los elementos cíclicos y estructurales de la inflación. Los factores que apuntan a que la inflación estadounidense podría estar ya en su nivel máximo pueden clasificarse en su mayoría como factores cíclicos. Por otra parte, también existen importantes factores estructurales que parecen indicar que la inflación no va a volver rápidamente al objetivo del 2% fijado por la Reserva Federal. Por ejemplo, la escasez estructural de mano de obra, debida en gran medida a la pandemia de covid, o el impacto de la desglobalización, tienen carácter inflacionista. Por lo tanto, aunque yo sí que pienso que la inflación ha alcanzado ya su nivel máximo, lo habría hecho fundamentalmente en Estados Unidos. No creo que vaya a caer con rapidez, sino más bien de forma gradual.