TRIBUNA de Enrique Castellanos, FRM, MFIA, director del Instituto BME.

Puesto que las expectativas de los inversores en el mercado van cambiando en la medida en que éste lo hace, invertir es una actividad dinámica que obliga a una constante vigilancia de la posición y una adaptación a los cambios que se prevén en el entorno.

Las opciones son el instrumento ideal, si hay algo que define a las opciones es su versatilidad. Permiten modificar el perfil de una inversión de manera rápida y eficaz. Si el inversor fuera capaz de anticipar un movimiento del activo subyacente o de la volatilidad implícita, podría adaptar totalmente su posición tan sólo incorporando una opción o una estrategia combinada.

Es muy importante entender que en opciones hay que estudiar no sólo el movimiento del subyacente sino también el de la volatilidad. Conociendo en profundidad nuestra posición y sus sensibilidades o riesgos, la adaptación consistirá en escoger la opción o combinación de opciones que mejor se adecúe a nuestras necesidades, teniendo en cuenta que también son determinantes los precios de ejercicio y vencimientos seleccionados.

Las posibilidades son enormes, y este, que en mi opinión es el punto fuerte de estos productos, es a su vez su punto más débil. Tal flexibilidad hace que los participantes del mercado tengan que conocer exhaustivamente las características de estos productos derivados para intentar no caer en la Paradoja de la elección (The Paradox of Choice) planteada en 2004 por el psicólogo norteamericano Barry Schwartz. Esta paradoja propone la tendencia del ser humano a estar menos satisfecho con las decisiones que toma cuantas más alternativas tenga donde elegir.

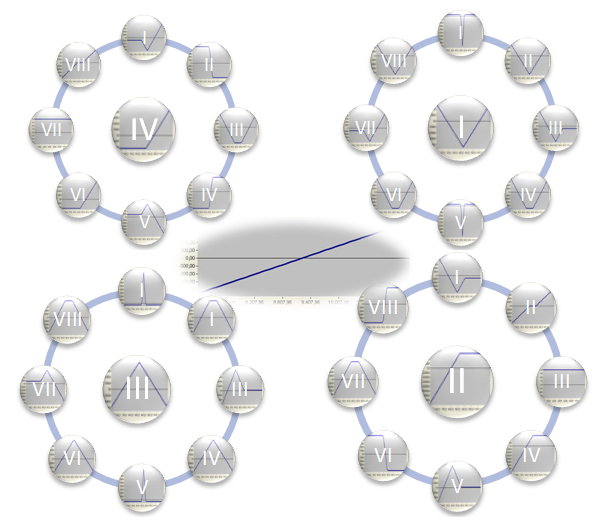

En su día, hace algunos años ya, me di cuenta de todo esto leyendo el libro de Charles M. Cottle: Options trading: the hidden reality, donde se proponen una serie de modificaciones del perfil de una cartera con opciones. A continuación, y basado en el libro mencionado, explicaremos cuáles son las posibles modificaciones del perfil a partir de un activo comprado. Vean con detalle el cuadro 1.

Cuadro 1: Metamorfosis de posición a partir de activo subyacente comprado.

- Si se piensa que el activo subyacente se va a volver muy volátil e impredecible, se comprará el doble de put y se convertirá en un straddle comprado. Estaríamos en la situación del cuadrante I. Utilizar opciones ATM que tienen una mayor vega y vencimientos largos en el caso de que no sea una subida puntual de la volatilidad, favorecerá todavía más la posición, aunque las opciones resulten un poco más caras.

- Si se piensa que el activo va a permanecer alcista, pero con poca fuerza, se puede vender call para mejorar el rendimiento de la posición, convirtiéndola en una venta de put, que además se beneficiará de una reducción en la volatilidad. Esta estrategia se denomina Buywrite (Covered call o call Overwritting). Sería la situación del cuadrante II. Lo usual es utilizar call OTM con el precio de ejercicio en el nivel que se espera de subida del activo subyacente (5%, 10%, etc.) Con opciones fuera del dinero la importancia del valor temporal es menor, por lo que el inversor se centra más en el activo subyacente. La caída de la volatilidad beneficiará más la posición cuanto mayor vega tenga la cartera, lo que se consigue con vencimientos largos y opciones ATM. Sin embargo, el paso del tiempo (theta) casi no beneficiará, ya que éste lo hará cuanto más corto sea el vencimiento.

- Si se espera una caída de la volatilidad al tiempo que una estabilidad en el activo subyacente, lo ideal sería vender el doble de opciones call para que la posición se torne en un straddle vendido. Estaríamos en el cuadrante III. Para beneficiarse del paso del tiempo habrá que utilizar opciones a corto plazo (mayor theta). Por el contrario, si se desea beneficiarse de la caída de la volatilidad implícita es mejor utilizar opciones a largo plazo que tienen una mayor vega.

- Si se cree que el activo subyacente seguirá subiendo al mismo tiempo que lo hace la volatilidad, pero se quiere tener un seguro por si acaso estas expectativas no se cumplen, habrá que comprar un put que limitará las pérdidas en caso de caída del activo subyacente. Esta estrategia es conocida como Protective put. Estaremos en el cuadrante IV. El paso del tiempo perjudicará la posición, pero el aumento de la volatilidad beneficiará, por ello es usual utilizar opciones ATM y de plazos largos, aunque salga un poco más caro, aunque esta estrategia tiene muchas posibilidades con opciones OTM. Se suele hacer cuando la volatilidad es muy baja y las opciones pueden comprarse más baratas.

A su vez, la posición dentro de cada cuadrante puede ser modificada fácilmente para adaptarla a unas nuevas expectativas:

- Compra de straddle: compra del doble de puts.

- Venta de mariposa: vendiendo un strangle con precios de ejercicio inmediatamente inferior y superior al del Straddle.

- Compra de straddle rolado a un precio de ejercicio superior: vendiendo el doble de callspread.

- Put backspread: vendiendo un call precio de ejercicio superior.

- Compra de strangle: para moverlo hacia un precio de ejercicio superior comprando un putspread con el precio de ejercicio de la opción que se vende igual al del straddle.

- Venta de mariposa: vendiendo un strangle con precios de ejercicio inferior y superior al del straddle, pero más amplio que en el caso I antes mencionado.

- Compra de strangle: para moverlo hacia un precio de ejercicio inferior comprando un callspread con el precio de ejercicio de la opción que se vende igual al de straddle.

- Call backspread: vendiendo un put precio de ejercicio inferior.

- Compra de straddle rolado a un precio de ejercicio inferior: comprando el doble de callspread.

- Venta de put: vendiendo un call.

- Put backspread: comprando el doble de opciones put con precio de ejercicio inferior.

- Túnel alcista: comprando un call precio de ejercicio superior.

- Reverse conversion (reversal): comprando put del mismo precio de ejercicio, tanto real como sintéticamente (compra de call y venta de activo subyacente).

- Venta de put rolado a otro precio de ejercicio: si queremos que el precio de ejercicio sea superior venderemos putspread. Si queremos que el precio de ejercicio sea menor, compraremos putspread. En ambos casos, con el precio de ejercicio de la opción que se compra igual que la put vendida.

- Ratio putspread: comprando un putspread con el precio de ejercicio de la opción vendida igual que el de la put vendida.

- Compra de putspread: comprando put de precio de ejercicio superior.

- Venta de strangle: vendiendo call de precio de ejercicio distinto, normalmente superior. Si es inferior se llama guts, que es un tipo de strangle.

- Venta de putspread: comprando put de precio de ejercicio inferior.

- Venta de straddle: vendiendo el doble de call.

- Compra de mariposa: comprado strangle con precios de ejercicio inmediatamente inferior y superior al del straddle.

- Venta de strangle: para moverlo a un precio de ejercicio superior comprar un callspread o vender un putspread. En ambos casos la opción que se compra es del mismo precio de ejercicio que el straddle.

- Ratio putspread: comprando un call de precio de ejercicio superior.

- Venta de straddle rolado a un precio de ejercicio superior: comprando el doble de callspread siendo el precio de ejercicio que se compra el mismo que el del straddle.

- Comprado de mariposa: comprando strangle con precios de ejercicio superior e inferior al del straddle, pero más amplio que en el caso antes mencionado.

- Venta de straddle rolado a un precio de ejercicio inferior: vendiendo el doble de callspread siendo el precio de ejercicio que se compra el mismo que el del straddle.

- Ratio callspread: comprando put precio de ejercicio inferior.

- Venta de strangle: para moverlo a un precio de ejercicio inferior, vender un callspread o comprar un putspread. En ambos casos, la opción que se compra del mismo precio de ejercicio que el straddle.

- Compra de call: comprando un put.

- Call backspread: vendiendo callspread coincidiendo el precio de ejercicio comprado con del call.

- Venta de callspread: vendiendo call precio de ejercicio inferior.

- Compra de strangle: comprando put precio de ejercicio distinto, normalmente inferior, si fuera superior se llama guts.

- Compra de callspread: vendiendo call precio de ejercicio superior.

- Ratio callspread: vendiendo el doble de call con precio de ejercicio superior.

- Compra de call rolado a un precio de ejercicio más bajo, comprando callspread coincidiendo la opción vendida con el call.

- Reverse conversion (reversal): vendiendo call del mismo precio de ejercicio, ya sea real o sintéticamente (venta de activo subyacente y venta de put)

- Túnel alcista: vendiendo put precio de ejercicio inferior.