Hoy, hace justo un año, la población mundial empezaba a ver la luz al final de ese túnel llamado COVID-19. Ese 9 de noviembre de 2020, las farmacéuticas Pfizer y BioNTech anunciaban que las últimas pruebas clínicas en su Fase 3 mostraban una efectividad del 90% en su vacuna contra el coronavirus. Una noticia que marcó el principio del fin del COVID y también un brutal rally bursátil que, con sus más y sus menos se mantiene hasta hoy.

El mercado se enfrenta ahora nuevos riesgos como una inflación que pueda no ser transitoria, una crisis de suministros que amenaza a la recuperación mundial, o unos precios de la energía disparados, con el efecto que ello tiene también en la inflación. Pero ninguno de ellos es comparable a una pandemia global. Eso, unido a la política de tipos al 0% y a las ayudas aprobadas por gobiernos y bancos centrales explica las buenas cifras que siguen viéndose en los mercados.

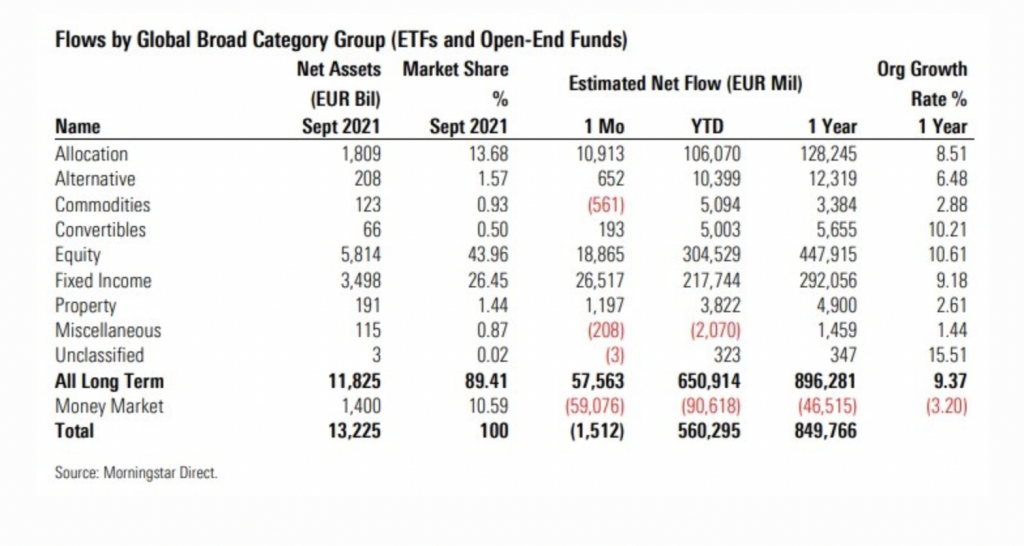

Solo por mencionar algunos ejemplos, en el último año índices como el S&P500 o el Nasdaq han avanzado más de un 30%. Y cifras muy similares se han visto también en índices como el Ibex 35 y el Eurostoxx 50. Además, en esa ocasión los flujos sí han acompañado, tal como muestran los últimos datos publicados por Morningstar. Si bien son cifras al cierre de septiembre (queda por ver los flujos del mes de octubre), se ve claramente cómo los inversores, al menos los que tienen fondos de inversión o ETF europeos, han elegido a la renta variable como su destino favorito en los últimos doce meses.

En concreto, han entrado 447.000 millones de euros en fondos y ETF de bolsa, casi el doble de los flujos que ha registrado la renta fija. La peor cara de la moneda se la llevan los fondos monetarios ya que es la única categoría en la que ha salido de dinero en este último año, según los datos de Morningstar.

Qué esperar del último trimestre

No obstante, habrá que ver si esta tendencia de más bolsa y menos deuda sigue manteniéndose de cara a un último trimestre del año que va a estar marcado por las dudas sobre el crecimiento económico- de hecho, en las últimas semanas se ha hablado mucho de términos como la estanflación-. De momento, el consenso del mercado sigue siendo optimista en un contexto de tipos al 0%, aunque ha elevado la cautela. "Históricamente, las valoraciones de las acciones han logrado soportar tasas de inflación de hasta un 4% en los países desarrollados. Los bonos, por el contrario, sufren cuando hay una alta inflación y representan una clase de activos nominales. Es probable que el entorno de tipos bajos y negativos sea un motor importante", explican desde Allianz GI.

Una idea que también secundan en Fidelity, sobre todo tras la última reunión de la Fed en la que confirmó que de momento no se esperan subidas de tipos. "Es probable que los tipos reales se mantengan en territorio negativo en un futuro previsible -el objetivo implícito de los responsables políticos- y deberían seguir proporcionando apoyo a los activos de riesgo a medio plazo", afirma Anna Stupnytska, Economista Global de la gestora.