Novembre si apre ufficialmente con la riduzione del bilancio per la Federal Reserve, sebbene il Federal Open Market Committee (FOMC) abbia dedicato all’argomento solo poche righe nel suo comunicato. Per Tobias Schafföner, senior analyst di Flossbach von Storch, questa riduzione “sarà portata avanti in maniera moderata e progressiva, salvo shock di grande portata”. Ad ogni modo, l’esperto ritiene che il principale strumento nelle mani della Fed per controllare la politica monetaria continuerà ad essere quello dei tassi di interesse. “La sfida per la Banca centrale sta nel fatto che ogni rialzo dei tassi, per quanto lieve, complicherà ulteriormente quello successivo, soprattutto quando in altre parti del mondo i tassi sono a zero o negativi”, afferma l’analista.

Il secondo elemento rilevante che emerge dal comunicato del FOMC è che i tassi d’interesse restano invariati all'1-1,25% (livelli a cui erano stati portati a giugno) mentre si continua a osservare attentamente l’evoluzione dell’economia statunitense. Il Comitee pone enfasi sull’aumento del consumo delle famiglie e sull’impennata degli investimenti societari negli ultimi trimestri, un dato che contrappone all’inflazione, che si coloca al di sotto del 2% nonostante l’incremento del prezzo del petrolio a settembre (per effetto dell’impatto degli uragani). La previsione del FOMC è che l’inflazione riuscirà a stabilizzarsi intorno al suo obiettivo “nel medio termine”.

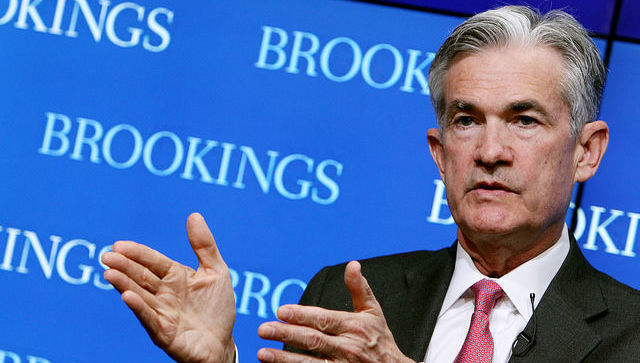

Ma la vera novità riguarda il rinnovo della presidenza della Fed. Lo aveva già anticipato il Wall Street Journal il 1° novembre e ieri è arrivato l’annuncio ufficiale dalla Casa Bianca: il nuovo governatore della banca centrale americana sarà il repubblicano Jerome Powell, già membro del FOMC. Powell, cui era stata notificata la decisione del presidente Donald Trump giorni addietro, prenderà il posto di Janet Yellen, il cui mandato scadrà a febbraio 2018. Stando a quanto riportato dal WSJ, è la prima volta in quasi 40 anni che un presidente della Fed non vede rinnovato il suo mandato (l’ultima volta è successo nel 1978, quando Jimmy Carter scelse William Miller al posto di Arthur Burns). Alla figura della Yellen saranno associati per sempre due primati: non solo è stata la prima donna ad essere eletta a capo della Banca centrale ma, dopo Miller, è stata anche l’unica a lasciare l’Istituto con tassi più alti rispetto a quando è stata eletta.

Già membro del consiglio di governatori della Fed dal 2012, quando fu nominato dall’ex-presidente degli Stati Uniti, Barack Obama, Powell ha anche fatto parte dell’amministrazione di George W. Bush, fino a diventare nel 1992 sottosegretario al Tesoro. Sostenitore e alleato della Yellen nella strategia di rialzi graduali dei tassi, Powell rappresenta evidentemente una scelta di continuità. "Dal nuovo chairman ci si attende una strategia pressoché invariata sia sugli strumenti tradizionali di politica monetaria che sulle dinamiche del bilancio della Fed. L’incognita riguarda invece l’atteggiamento che la Fed assumerà a breve su regulation e struttura dei mercati, tematiche molto care a Powell", ha commentato Alessandro Tentori, chief investment officer AXA IM Italia.

Per Rick Rieder, chief investment officer of global fixed income di BlackRock, “il FOMC ha fatto un lavoro eccellente comunicando i suoi obiettivi monetari e la direzione che prenderà la sua politica quest’anno”. Secondo l’esperto la Fed aumenterà di 25 punti base i tassi di interesse nella riunione di dicembre e potrebbe farlo altre due o tre volte nel 2018. Tuttavia, l'esperto aggiunge che “il processo di normalizzazione della Fed sarà sempre meno interessante man mano che altre Banche centrali inizieranno a fare lo stesso”. Rieder richiama poi l’attenzione anche su un altro cambiamento nell’organigramma della Fed. Dal 26 novembre, infatti, James A. Clouse sostituirà Brian F. Madigan nel ruolo di nuovo segretario del FOMC.

L’esperto, infine, sottolinea che oggi come oggi le politiche monetarie non sono più gli unici fattori a determinare il prezzo degli asset perché a questi se ne sono aggiunti altri: le tensioni geopolitiche, il possibile impatto sull’economia statunitense dell’implementazione fiscale che Trump sta cercando di portare avanti e la decelerazione della crescita cinese.

Indipendentemente dai cambiamenti interni a livello politico, da Fidelity l’economista Anna Stupnytsa afferma che “la crescita del PIL è stata positiva nel terzo trimestre e i nuovi dati suggeriscono che questo trend continuerà, di conseguenza alla Fed non mancano i motivi per proseguire con la sua politica di rialzo graduale nella prossima riunione”. L’esperta ricorda che i mercati scontano attualmente “una probabilità di incremento dei tassi del 90% a dicembre”.

“Un’altra incognita importante riguarda la riduzione del bilancio della Fed. Se l’effetto cumulativo di questo processo non equivale a un inasprimento monetario implicito, il che risulta probabile, allora la traiettoria dei tassi sarà più piana di quello che attualmente prevede la Fed”, conclude.