Contributo di Neill Blanks, Research Director, MainStreet Partners.

Ci siamo, è arrivata l’entrata in vigore del Regolamento sulla disclosure delle informazioni relative alla sostenibilità nel settore finanziario (SFDR): dal 10 marzo è richiesta infatti l'identificazione e la disclosure sui rischi di sostenibilità per gli investimenti. Questo avrà un impatto principalmente sui gestori e distributori di prodotti finanziari, ma, viste le modifiche proposte alla MiFID II, anche i consulenti finanziari saranno interessati dall'aggiornamento dei requisiti di idoneità dei propri clienti.

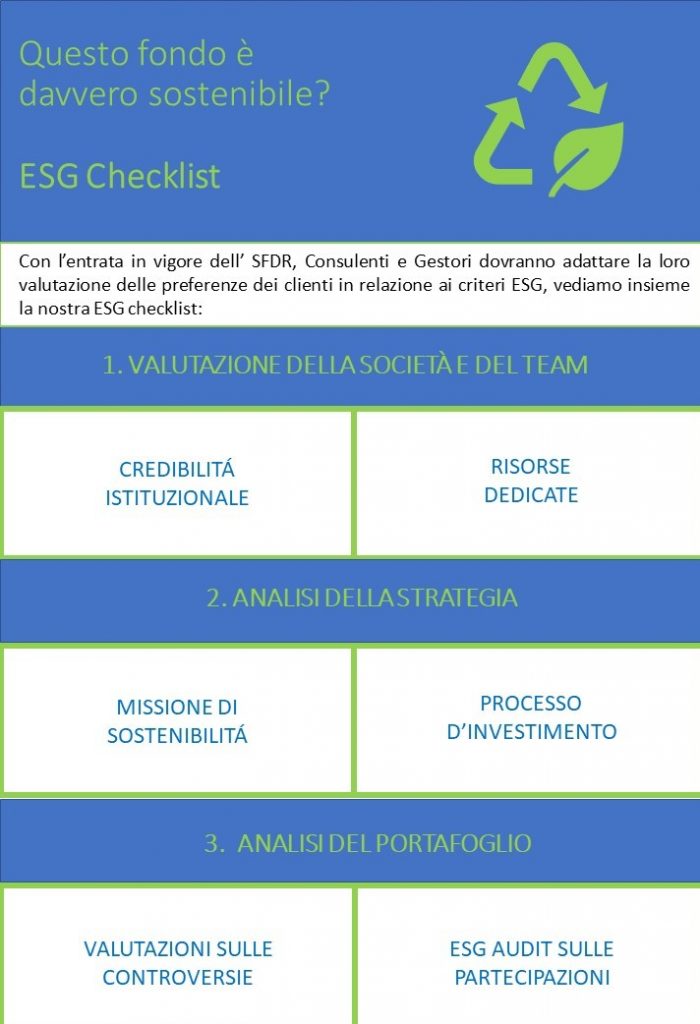

Consulenti e gestori dovranno adattare la loro valutazione delle preferenze dei clienti in relazione ai criteri ESG e assicurare di aver considerato l'idoneità dei prodotti e dei servizi finanziari da una prospettiva di sostenibilità.

Questa valutazione probabilmente cambierà il processo e la conversazione con i clienti sotto vari punti di vista. Per esempio, durante la discussione degli obiettivi d'investimento, le preferenze di sostenibilità andranno incluse, a prescindere dal fatto che il cliente sia interessato o meno. Inoltre, quando si consiglia uno strumento finanziario, le informazioni fornite dovranno includere una descrizione delle considerazioni in materia di sostenibilità.

Così, mentre il 2020 può essere stato l'anno in cui l'ESG è divenuto mainstream nella consapevolezza dell’industria finanziaria, il 2021 sembra essere l'anno in cui la regolamentazione metterà al centro dei processi decisionali e gestionali giornalieri le valutazioni di sostenibilità.

Ecco quali domande possono tornare utili a consulenti e gestori per aiutare a valutare gli asset manager e le loro strategie che adottano una forte integrazione ESG o hanno un profilo sostenibile, un valido aiuto per i colloqui con i propri clienti.

1. Valutazione complessiva della società

La valutazione della casa di gestione è importante perché rivela la credibilità della società che fornisce la strategia, nonché lerisorse dedicate al fondo e alla sostenibilità più in generale.

- Credibilità istituzionale: Quale percentuale delle attività dell'azienda è gestita secondo criteri di sostenibilità? È prevista l’applicazione di tali criteri in altre aree chiave dell'azienda? Esistono procedure interne per garantire l'allineamento degli interessi? È stato assunto l'impegno ad esercitare i diritti di voto e a promuovere best practices nell’implementazione dei criteri ESG? L’asset manager possiede una determinata esperienza in questo settore?

- Risorse dedicate: Qual è l'esperienza e il track record del team di gestione in materia di investimenti sostenibili? Che tipo di ricerca ESG viene effettuata dal team: è prodotta internamente o fornita da fonti di dati esterne? Ci sono risorse appropriate a disposizione del team con l’obiettivo di dare un certo valore aggiunto?

2. Analisi della strategia

Indagare sulla missione di sostenibilità del fondo, chiedersi come viene determinato l'universo investibile e quanto sia importante l’integrazione ESG e l’analisi delle controversie nel processo di selezione dei titoli.

- Missione di sostenibilità: Al fine di determinare se l'universo investibile promuove le best practices ESG e/o l'impatto ambientale e sociale, quale insieme di opportunità d'investimento viene incluso? Quali sono gli obiettivi del fondo? Quanto è ambizioso il fondo nella sua missione di sostenibilità e come si misurano i risultati extra-finanziari? Qual è la capacità del gestore del fondo di generare un impatto ambientale e sociale positivo attraverso i suoi investimenti?

- Processo di investimento: Quant'è strettamente allineato il portafoglio con la missione di sostenibilità? Quanto efficacemente è integrata la missione di sostenibilità nel processo di investimento? In che misura i criteri di sostenibilità influenzano il portafoglio rispetto alle metriche puramente finanziarie?

3. Ulteriore analisi a livello di partecipazioni

Per questa terza fase, noi a MainStreet Partners ci affidiamo ad un modello proprietario per valutare il profilo di sostenibilità complessivo del portafoglio esaminando le singole partecipazioni. Sebbene questo possa essere difficile da replicare per i consulenti, essi possono chiedere agli asset manager qual è il loro processo per il controllo delle singole partecipazioni in base agli obiettivi di sostenibilità del fondo. Si dovrebbe anche chiedere il profilo di sostenibilità generale del portafoglio, se ci sono state controversie negli ultimi anni e come il gestore del fondo le ha affrontate. Infine, è bene fare attenzione al fatto che i rating delle aziende spesso non incorporano le controversie in modo tempestivo.

- Analisi delle partecipazioni: Quali sono i profili ESG delle partecipazioni sottostanti al portafoglio? Qual è il valore aggiunto in termini di impatto ambientale e sociale rispetto al benchmark? Ci sono state controversie associate ad alcune delle singole partecipazioni e di quale gravità?