CONTRIBUTO a cura di Guy Barnard, co-head of Global Property Equities di Janus Henderson Investors. Contenuto sponsorizzato da Janus Henderson Investors.

In un articolo pubblicato l’anno scorso in questo periodo, abbiamo scritto che il 2021 avrebbe portato un certo sollievo dopo gli avvenimenti del 2020. Questo sentimento non è durato molto a lungo, poiché ciò che ha fatto rallentare la crescita è stato il difficile ostacolo rappresentato dall’inflazione, che i mercati hanno avuto difficoltà ad affrontare.

Il 2022 sembra essere l'anno peggiore da oltre due secoli per i rendimenti dei titoli di Stato statunitensi a 10 anni1. Di solito le azioni rappresentano un’alternativa quando i mercati obbligazionari sono in difficoltà, ma questa volta ciò non è avvenuto. L'indice MSCI World è sceso del 16% al momento della stesura di questo articolo e il risultato è il peggior rendimento annualizzato da inizio anno per un portafoglio bilanciato 60/40, mai registrato da un secolo a questa parte.2

In realtà non è stato possibile trovare nessuna alternativa, poiché anche le azioni del settore immobiliare non sono state risparmiate. Sebbene storicamente i REIT quotati in borsa abbiano dimostrato che possono ottenere buone performance quando l'inflazione aumenta, il 2022 non è stato un anno come gli altri. I fondi di investimento immobiliare globali (o REIT, compresi nell'indice FTSE EPRA Nareit Developed Total Returns) sono calati di quasi il 24%3. Ma ciò che ha colto di sorpresa la maggior parte degli investitori è stata l'entità e la persistenza dell'inflazione, abbinata alla risposta della Federal Reserve statunitense, che ha aumentato i tassi con una velocità mai vista dal 1988-894.

Qual è l'impatto delle attuali valutazioni di mercato?

Se in generale il mercato immobiliare globale quotato ha registrato performance negative nel 2022, vi sono alcune notevoli differenze da una regione all'altra. L'Asia ha retto un po' meglio, presentando un calo solo del 14%: ciò è in parte dovuto alle valutazioni già bassissime e alla risposta tardiva di alcune economie in seguito alla ripartenza post-Covid. Per raggiungere il suo obiettivo d'inflazione, il più vasto mercato della regione, il Giappone, ha imposto un tetto al rendimento dei titoli di Stato giapponesi decennali pari a un massimo dello 0,25%. Tale decisione è in controtendenza rispetto alla crescita dei rendimenti obbligazionari registrata in altri paesi e dovuta all'aggressivo inasprimento dei tassi imposto da altre importanti banche centrali. D'altro canto, l'immobiliare europeo è calato del 40% in USD poiché il mercato ha registrato rapidamente un repricing rispetto ai bassi tassi d'interesse e presenta ora uno sconto senza precedenti rispetto al valore patrimoniale netto (NAV), a livelli mai visti anche durante la crisi finanziaria globale. Nel frattempo, i REIT quotati negli Stati Uniti hanno registrato una performance pari a -23% al 18 novembre5. Negli USA infatti gli hotel e le proprietà affittate a singoli inquilini hanno registrato le migliori performance, mentre i settori in crescita e non, rispettivamente l'immobiliare industriale e commerciale, hanno presentato i peggiori risultati.

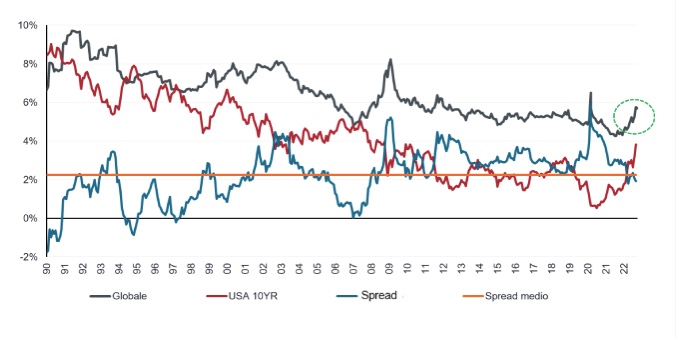

In generale, tuttavia, i tassi sono aumentati. Di conseguenza, a fronte di un calo dei prezzi delle azioni - che ha provocato un aumento dei rendimenti EBITDA/EV (una maniera pratica di considerare i rendimenti immobiliari corretti per l'indebitamento e impliciti nel mercato) - i rendimenti obbligazionari sono aumentati più rapidamente. Ciò ha portato lo spread (differenza tra i REIT globali e i rendimenti dei titoli di Stato decennali) a ridursi raggiungendo la media di lungo periodo. Ciò significa che la linea blu e la linea verde nella figura 1 sono ora allo stesso livello.

In termini di rendimenti immobiliari globali (la linea grigio scuro nella figura 1), sono passati dal 4,3% negli ultimi mesi del 2021 al 5,7% alla fine di ottobre 2022. Possiamo quindi chiaramente notare che i mercati azionari hanno preso decisioni molto difficili in reazione ai movimenti dei mercati obbligazionari.

Figura 1: immobiliare: gli spread obbligazionari si restringono fino alla media di lungo periodo.

Rendimento EBITDA/EV dei mercati immobiliari globali (%) e rendimento dei Treasury USA a 10 anni

In parte tale aumento dei rendimenti ha già cominciato a riflettersi in alcuni mercati immobiliari diretti. Nel Regno Unito, in particolare, la reazione è stata molto rapida e i valutatori immobiliari si sono velocemente adattati a questa nuova realtà. I prime yield dell'immobiliare commerciale nel Regno Unito sono aumentati di circa 50 punti base (pb) negli ultimi 12 mesi, mentre i prime yield del settore logistico sono aumentati di 175 pb dal maggio 20226. Ovviamente non tutti i mercati avranno reazioni di tale portata e in realtà i valutatori immobiliari potrebbero avere agito con troppa precipitazione. Ma il fatto che le azioni dell'immobiliare quotato abbiano scontato in media un aumento dei rendimenti di 160 pb rivela che una visione più costruttiva del mercato è già stata presa in considerazione nei prezzi delle azioni dei REIT quotati. Ciò è senz’altro rassicurante.

I fattori importanti nel 2023 saranno la solidità finanziaria e la sostenibilità del flusso di cassa

Altri aspetti da considerare a fronte dell’aumento del costo dell’indebitamento sono la salute finanziaria delle società, in particolare quando i bilanci presentano una forte capitalizzazione, e l'impatto sulla stabilità del flusso di cassa. A questo proposito siamo in una situazione ben migliore rispetto al recente passato. L'attuale termine medio ponderato alla scadenza dei REIT statunitensi quotati è superiore a sette anni e anche i livelli di indebitamento sono bassi. I REIT quotati in borsa presentano inoltre un livello di indebitamento variabile pari a solo il 17% circa, rispetto al 60-70% circa dei maggiori gestori immobiliari privati.7

Un ultimo aspetto da considerare, a proposito dei fondamentali immobiliari, sono i livelli dei canoni di locazione e l’impatto che subiranno in seguito al rallentamento economico.

Finora, i fondamentali in materia di ricavi sono sempre solidi. Senza dubbio, quando si inizieranno a sentire i contraccolpi delle recessioni la situazione potrebbe non essere più così rosea. Tuttavia, a fronte di un'offerta relativamente contenuta a causa delle ricadute del COVID-19 e in un contesto in cui alcuni settori in crescita strutturale come la logistica, i data centre e le proprietà affittate a singoli inquilini presentano ancora una forte domanda, in generale la crescita delle locazioni dovrebbe presentare performance positive nel 2023.

L’affidabilità del reddito sarà un fattore cruciale per il prossimo anno. Continuiamo a ritenere che l’enfasi posta sulle aree di sottoproduzione e crescita strutturale possa contribuire ad ammortizzare le forze cicliche negative.

Opportunità da cogliere: valutazioni dell’immobiliare quotato rispetto a quello privato

Abbiamo già analizzato l'impatto dei mercati azionari per le valutazioni del real estate quotato e quali fattori stiano iniziando ad incidere su questa flessione. Ma uno dei settori che abbiamo segnalato agli investitori, e che finora presenta condizioni relativamente positive, è l’immobiliare privato.

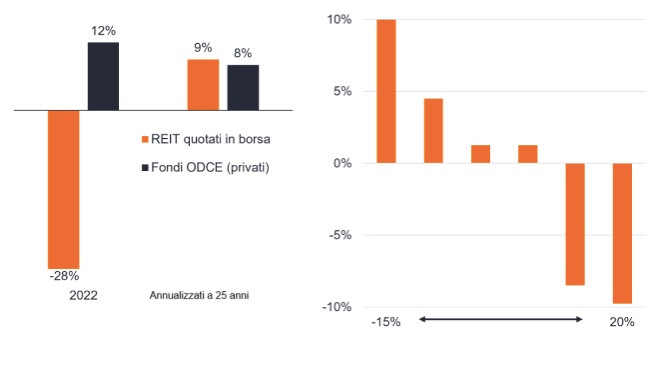

Secondo i rendimenti più recenti dell'Indice ODCE, che presenta la performance del settore immobiliare privato statunitense, le valutazioni dei fondi privati sono aumentate del 12% da inizio anno al 30 settembre 2022 - in netto contrasto con i REIT statunitensi quotati, che registrano un calo di quasi il 30% nello stesso periodo8. Osservando la figura 2, possiamo notare che, sebbene la performance passata non sia un'indicazione dei rendimenti futuri, l'acquisto di REIT quotati agli attuali livelli di valutazione, rispetto all'immobiliare privato, si è rivelata una mossa intelligente da parte degli investitori nel lungo periodo.

Figura 2: Immobiliare privato vs. immobiliare quotato: acquistare a prezzi scontati è sempre stato conveniente

Una previsione più ottimistica

A nostro avviso non vi è dubbio che le valutazioni immobiliari private subiranno una correzione nel 2023. Quest’anno abbiamo dovuto affrontare situazioni difficili ma, per fortuna, il peggio è passato. Anche se nel 2023 dovremmo affrontare ulteriori sfide, a nostro avviso la situazione attuale è indicativa di quanto avverrà nel prossimo futuro.

Fonti e note

INFORMAZIONI IMPORTANTI

I REIT o Real Estate Investment Trusts sono uno strumento di investimento che investe nell'immobiliare, tramite la proprietà diretta di beni immobili, quote di partecipazione o ipoteche. Essendo quotati su una borsa valori, in genere i REIT sono molto liquidi e si scambiano come normali azioni.

I titoli immobiliari, compresi i Real Estate Investment Trusts (REIT), possono essere soggetti a rischi aggiuntivi quali rischi di tasso d'interesse, di gestione, fiscali, economici, ambientali e di concentrazione.

I titoli esteri sono soggetti a ulteriori rischi, tra cui oscillazioni valutarie, incertezze politiche ed economiche, aumento della volatilità, calo della liquidità e differenze negli standard di reporting finanziario e informativo, tutti amplificati nei mercati emergenti.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri soggetti/team di Janus Henderson Investors. Eventuali titoli, fondi, settori e indici citati nel presente articolo non costituiscono né fanno parte di alcuna offerta o invito all'acquisto o alla vendita.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.