Contributo a cura di Janina Sibelius, Investment specialist e di Rajeev Shah, Global Credit strategist di Schroders.

Dopo un 2022 difficile, la situazione del credito è in miglioramento.

Nuovo anno, nuova vita e nuovo inizio sul fronte degli investimenti. Giusto? Di certo questo è il pensiero che sembra animare chi è tornato a investire nel credito dall'inizio del 2023.

Nelle ultime settimane questo rinnovato entusiasmo ha rinvigorito il mercato del credito con il ritorno degli investitori intenzionati alla ricerca di una maggior diversificazione. Ma come evitare le molteplici insidie e dove trovare le opportunità più vantaggiose nel credito nel 2023?

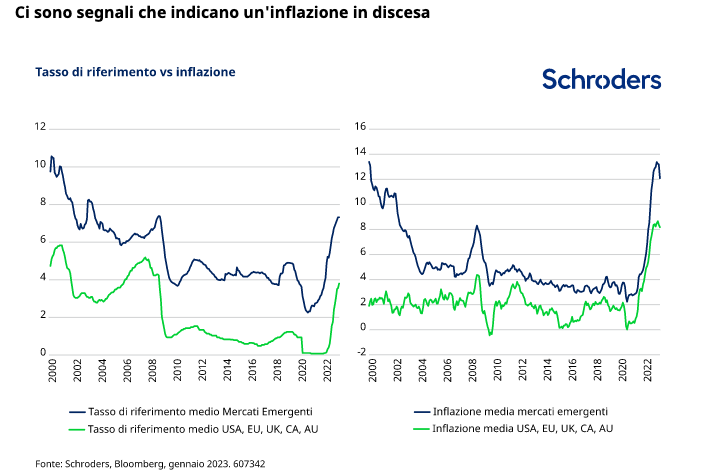

In presenza di un’inflazione ancora elevata, che obbliga le banche centrali a mantenere politiche restrittive, ci sono buone e cattive notizie. Le buone notizie sono che l’inasprimento monetario inizia a farsi sentire e che l’inflazione, dopo aver toccato il picco, ha iniziato a scendere. Emergono quindi nuove opportunità per gli investitori intenzionati a trarre vantaggio dalle divergenze nei diversi mercati a livello globale.

Martha Metcalf, head of US Credit Strategies, commenta: “Gli effetti immediati dell’inasprimento delle condizioni finanziarie sono stati eterogenei sui diversi mercati e riteniamo che l’allocazione e la rotazione a livello geografico offriranno opportunità per creare valore nel 2023. La riapertura in Cina amplificherà tali differenze quanto a entità e tempistiche”.

Ma sebbene l'inflazione abbia iniziato a scendere, potrebbe rimanere vischiosa. Per questo ci aspettiamo che le banche centrali manterranno i tassi di interesse più alti a lungo, causando una maggiore dispersione nel mercato del credito man mano che gli investitori prezzano il rischio.

Rick Rezek, Global Credit portfolio manager, ritiene che finalmente i tassi più elevati diano agli investitori l’opportunità di generare reddito tramite la loro allocazione al reddito fisso.

"Pensiamo che tassi più alti favoriranno il ritorno di investitori istituzionali e retail nell’asset class. Inoltre, la crescente dispersione a livello geografico, settoriale e di emittenti accrescerà le possibilità di generare alpha nel 2023", ha commentato.

In ogni caso, la diversificazione a livello globale comporta dei rischi. Con tassi di interesse più elevati, il rischio che le autorità monetarie con le loro politiche soffochino la crescita al punto da innescare una recessione è quantomai concreto. Anche la guerra in atto in Ucraina e i potenziali shock sul fronte energetico inducono gli investitori nel credito a essere prudenti. Nel corso dell’anno la questione del tetto del debito negli USA potrebbe alimentare la volatilità.

Tuttavia, permangono numerose valide opportunità di investimento per chi vaglia tutti i mercati ed è in grado di selezionare i vincitori nei vari settori in ciascuna area geografica.

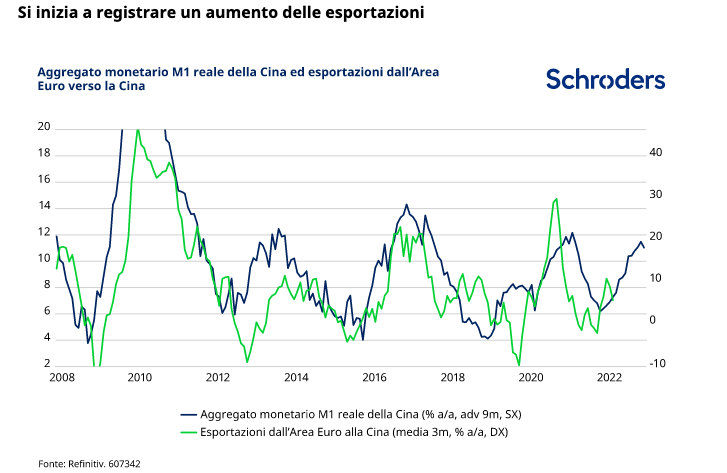

In Asia, ad esempio, la riapertura della Cina darà slancio al turismo e al settore dei servizi, un po’ come avvenuto in Europa dopo la rimozione delle restrizioni anti Covid.

Anche l’Europa dovrebbe beneficiare della riapertura del suo maggior partner commerciale asiatico. Secondo gli economisti di Schroders la riapertura si tradurrà in un aumento dello 0,5% del prodotto interno lordo (PIL) dell’Eurozona. Inoltre, in Europa non mancano le occasioni in alcuni settori ciclici tenuto conto che la crisi del costo della vita è più pronunciata del previsto e i governi hanno reagito prontamente al fine di proteggere le rispettive economie da eventuali crolli.

Sul mercato USA si è assistito a una parziale contrazione ma permangono delle opportunità allettanti in diversi settori. Ad esempio, nella finanza i fondamentali appaiono tuttora solidi malgrado la recente sottoperformance dato che le banche si confermano ben capitalizzate.

Destreggiarsi tra i diversi trend a livello geografico

La crescente instabilità geopolitica preoccupa costantemente le aziende del comparto manifatturiero attive in Paesi dove negli scorsi anni il contesto politico si è deteriorato. Sempre più società intendono operare in aree caratterizzate da condizioni di produzione stabili, pertanto in molti casi hanno deciso di spostare la produzione più vicino al Paese d’origine - un trend conosciuto come nearshoring.

Come prevedibile, a beneficiarne sono stati soprattutto Paesi come Thailandia, Malesia e Vietnam, nonché il Messico, alla luce delle migliori relazioni con l’Occidente - in particolare con gli USA - e di un costo del lavoro ancora estremamente basso.

Anche in Occidente non mancheranno i vincitori, ma per individuarli occorrerà un’analisi più approfondita. Ecco perché gli investimenti attivi e un’attenta selezione saranno essenziali per investire su scala globale quest'anno.

Martin Coucke, Global Credit portfolio manager, ha commentato: “I vincitori diretti non sono così ovvi poiché effettuare un reshoring negli Stati Uniti e in Europa mantenendo invariati i costi è molto difficoltoso. Il reshoring può avere un effetto inflazionistico o negativo sui margini. Detto questo, si tratta di un processo con un’intensità di capex piuttosto elevata - si pensi ai semiconduttori - che potrebbe far emergere l’esigenza di finanziamenti sul mercato obbligazionario. In tal caso gli investitori in bond avrebbero l’occasione di finanziare società promettenti con modelli di business più sostenibili”.

In conclusione, i mercati creditizi dovrebbero offrire agli investitori rendimenti più alti oppure opportunità per incrementare il capitale a fronte di rendimenti più bassi e spread più contenuti, ma a livello geografico non mancano diverse trappole a cui prestare attenzione. Gli investitori più attivi e agili saranno meglio posizionati per trarre vantaggio dalle nuove opportunità.