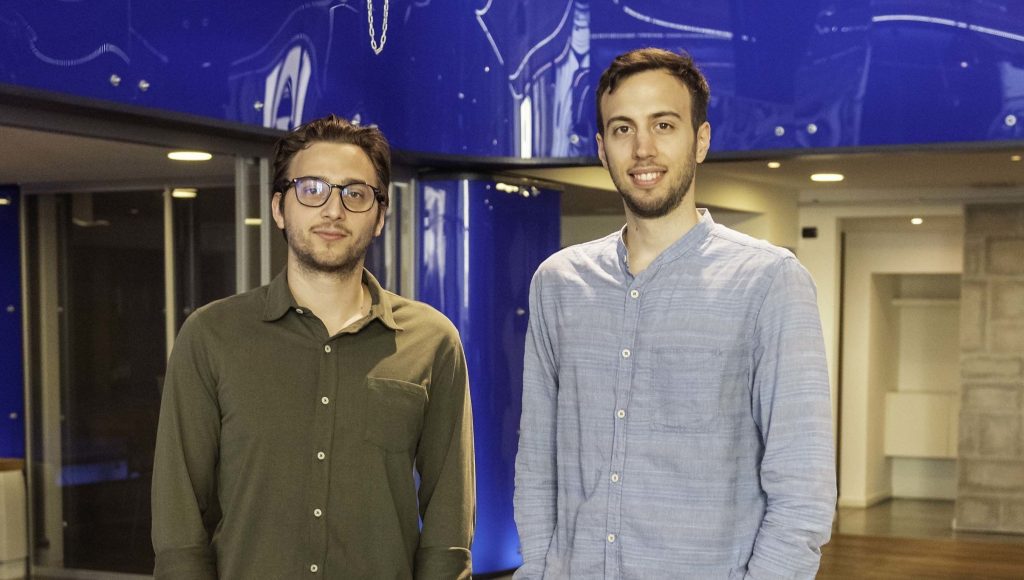

La tecnologia è il nucleo delle scelte di investimento di Euclidea Sim, ed è la colonna portante del processo di selezione dei fondi e degli etf da inserire nei portafogli. “Ad oggi il lavoro di fund selection della società consiste nello sviluppare e monitorare i tool di analisi quantitativa legati ai fondi, eseguire la due diligence e controllare le analisi”, spiegano Luca Berlanda ed Edoardo De Nigris, fund selector della società fintech italiana. I modelli operano su circa 40.000 fondi ed etf con oltre 135.000 share classes, e non effettuano nessuna distinzione esplicita tra fondi attivi e passivi.

Questo è un articolo riservato agli utenti FundsPeople. Se sei già registrato, accedi tramite il pulsante Login. Se non hai ancora un account, ti invitiamo a registrarti per scoprire tutti i contenuti che FundsPeople ha da offrire.