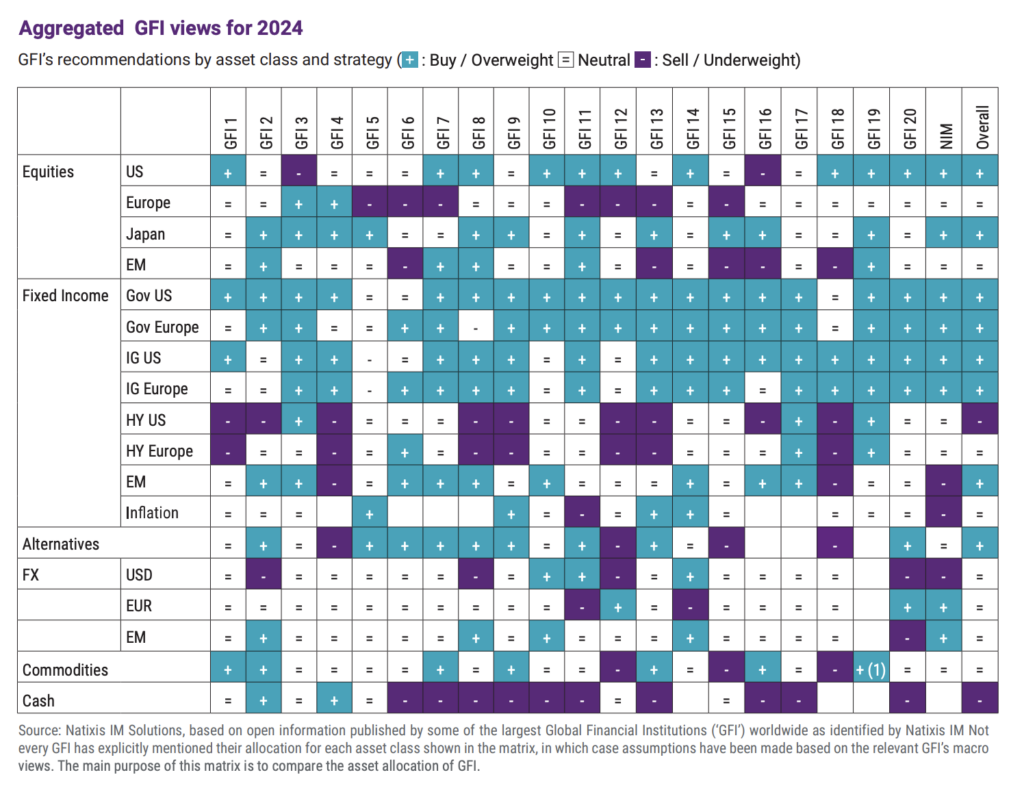

El equipo de Natixis IM Solutions ha tomado la temperatura a los 20 grandes grupos financieros respecto a su posicionamiento de cara a 2024 en todas las clases de activos. El análisis de la división de soluciones de la firma nos deja algunas conclusiones interesantes sobre la visión del consenso.

Renta variable

En renta variable sigue pesando psicológicamente el rally en los Siete Magníficos del año pasado. “Si bien muchos inversores se perdieron las revalorizaciones de 2023, las grandes instituciones financieras entran en 2024 baste positivos con el potencial de las megacaps tecnológicas”, comentan Julien Dauchez y James Beaumont, del equipo de Solutions.

Ese temor a volver a perderse las subidas en la bolsa estadounidense convive con el hecho de que las valoraciones del mercado norteamericano son bastante más elevadas que las de sus homólogos. Por ponerlo en perspectiva, a inicio de año el S&P 500 cotizaba un 34% más caro que el MSCI All Companies Index ex US. “Así, si bien pocos quieren volver a estar en el lado equivocado de los movimientos del mercado, los retornos esperados para las acciones estadounidenses son inferiores al 5% para el S&P en los próximos cinco años”, comentan los expertos.

En cuanto a otras geografías, hay aún un sentimiento mixto para la bolsa europeo: hay casas muy positivas mientras otras están infraponderadas. Más positivos están con Japón, donde ninguno de los grandes grupos está infraponderado.

Por estilos también vemos otra gran apuesta del consenso: el regreso de la calidad como factor preferente. Prácticamente todas las firmas creen que el quality será probablemente la clave en el entorno actual.

Y, por último, sectorialmente hay una preferencia por utilities y consumo básico, que tienden a tener una correlación negativa a los tipos de interés.

Renta fija

La renta fija sigue siendo la clase de activo preferida por el consenso para 2024. Es decir, se mantiene la convicción de 2023 de que será el año de la renta fija a pesar de que los bonos no lo hicieron tan bien como se esperaba. Según detectan desde la división de Solutions, las grandes instituciones buscan cosechar las tires atractivas de los bonos gubernamentales y muchos se están planteando extender la duración y recortar sus elevadas posiciones de caja más pronto que tarde.

De nuevo la calidad es el factor determinante en la asignación a renta fija. Asimismo, la preferencia es por deuda de grado de inversión porque la expectativa es que los impagos suban en el segmento de high yield a medida que se ralentice el crecimiento económico.

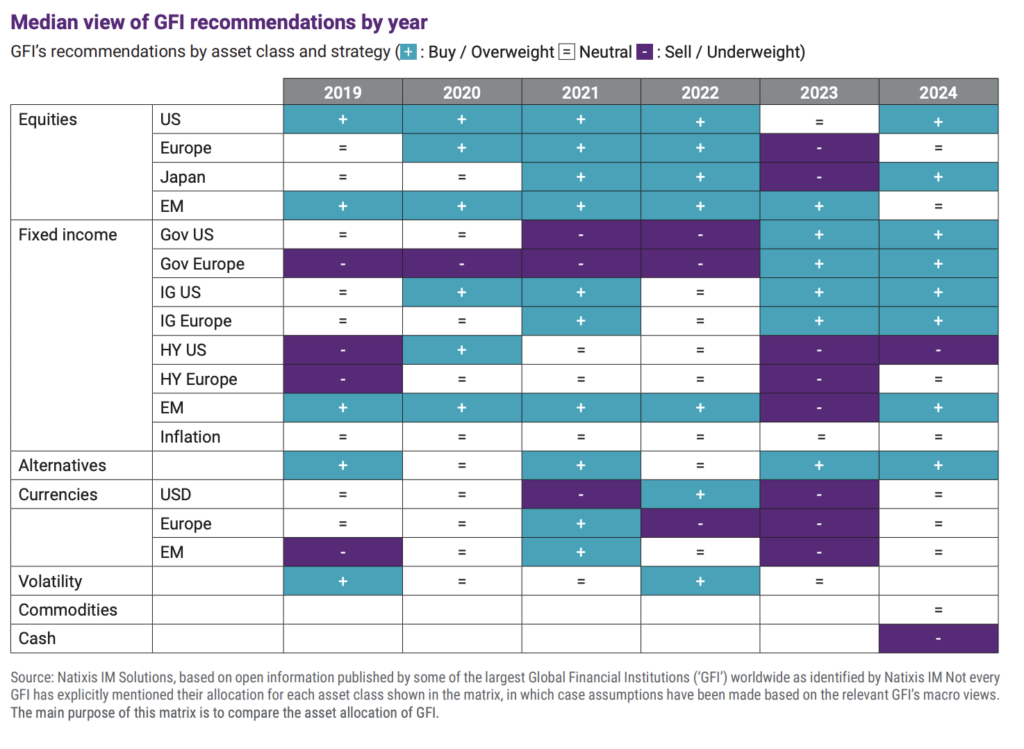

Comparación con el histórico

Así se compararía el posicionamiento para este año frente a los últimos cinco ejercicios: