La economía estadounidense ha experimentado cuatro recesiones desde la última vez que la Fed tuvo que utilizar la política para luchar contra la inflación persistente, cuando el presidente Paul Volcker encabezó una serie de subidas a principios de la década de 1980. Durante ese período, la diferencia de rendimiento entre los bonos del Tesoro a dos años y los bonos del Tesoro a 10 años ha pasado de ser positiva a negativa siete veces. Es decir, siete señales de recesión para solo cuatro recesiones. En consecuencia, la inversión del diferencial de rendimiento del Tesoro a dos años y a 10 años dice muy poco sobre cuándo podría ocurrir la recesión.

“El puñado de recesiones correctamente predichas ha oscilado entre seis meses y más de dos años después de producirse la inversión. Por ejemplo, la curva de rendimiento se invirtió en enero de 2006 y permaneció invertida durante más de dos años hasta la recesión de la crisis financiera de 2008. Hay demasiados factores que determinan el rendimiento del bono del Tesoro a 10 años para que nos diga algo significativo sobre las previsiones a largo plazo”, afirman desde Lord Abbett. La pregunta, por tanto, es… ¿existen señales de recesión más fiables si consideramos los vencimientos a corto plazo”. La respuesta es sí.

Una métrica más fiable

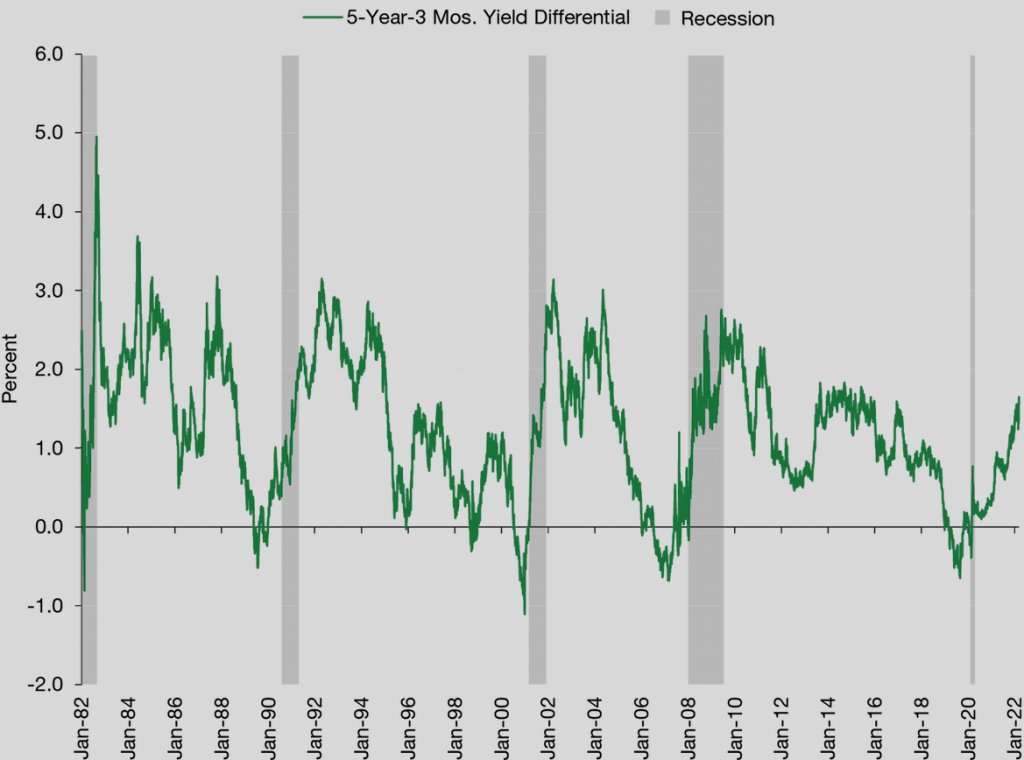

Campbell Harvey, economista e investigador de mercado, realizó el análisis original sobre la inversión de la curva de rentabilidades como predictor de la recesión en la década de 1980. Sin embargo, se centró en los vencimientos del Tesoro a tres meses frente a los de cinco años, muy diferente de la referencia, ahora popular pero ineficaz, de dos años frente a 10 años. El diferencial de esos plazos más cortos tiene un historial mucho mejor a la hora de señalar las recesiones. Como se puede ver en el siguiente gráfico, todas las recesiones (sombreadas en gris) han sido precedidas por una inversión de este índice, con un intervalo de entre 12 y 18 meses hasta que la recesión comienza oficialmente.

La previsión económica es una ciencia imperfecta, y los mercados también pueden equivocarse. Pero hay mucha información útil en un mercado extenso y líquido como es el de los tipos de interés si tenemos en cuenta la relevancia y el contexto.

¿Qué requiere una recesión?

“Las recesiones suelen requerir una combinación de vulnerabilidad económica y algún tipo de choque en el sistema, y comparando las vulnerabilidades económicas, lentas pero graves, que condujeron a la crisis financiera con el choque masivo de la pandemia del COVID-19 durante un período de relativa salud económica, ninguna de esas situaciones se parece ni remotamente a la economía y el mercado actuales, en los que el diferencial predictivo de los bonos del Tesoro a tres meses y cinco años es alto y está en aumento, lejos de la zona de peligro de la inversión”, argumentan desde la gestora americana.

Es comprensible que los inversores estén nerviosos, teniendo en cuenta la volatilidad general del mercado, la alta inflación y la subida de tipos de la Fed, con la agitación geopolítica y las perturbaciones de los precios de las materias primas por el conflicto en Ucrania. Sin embargo, a juicio de la entidad, la señal de recesión de la curva de rendimiento real está enviando un mensaje de fortaleza económica, no de recesión inminente.

“Un rápido vistazo a las causas tradicionales de la recesión -el aumento del desempleo y el exceso de capacidad del sistema en relación con la demanda- también confirman esta señal del mercado. El mercado laboral está más ajustado que nunca en muchas décadas, mientras que el mayor problema al que se enfrenta la economía estadounidense es el exceso de demanda, no el exceso de oferta. Por supuesto, los últimos años nos han demostrado que todo puede pasar, pero los inversores no deberían preocuparse por una recesión inminente solo por una señal de tipos de interés mal entendida”, concluyen.

¿Qué sugieren las curvas actuales?

Según Chris Iggo, director de Inversiones core en AXA Investment Managers, el aplanamiento de la curva sugiere que la inflación bajará, que el crecimiento se desacelerará o que los bancos centrales no reducirán agresivamente sus balances y venderán muchos bonos a los mercados. "También se traduce en que no hay mucho valor en los rendimientos de los bonos a largo plazo, ya que los bancos centrales aún tienen la capacidad de sorprender con más aumentos de tipos de los que cotizan actualmente".

En este sentido, Eoin Walsh, gestor de TwentyFour AM (boutique de Vontobel), estima que los mercados valoran ahora en un 70% la posibilidad de una subida de 50 puntos básicos en la reunión de mayo de la Reserva Federal. "La autoridad monetaria ha adoptado una postura restrictiva y pretende mantenerla de forma duradera. Así, sus miembros se preparan para decretar siete subidas de tipos solo en 2022", completa Olivier de Berranger, director de inversiones y director de gestión de activos de la gestora francesa La Financière de l’Echiquier.