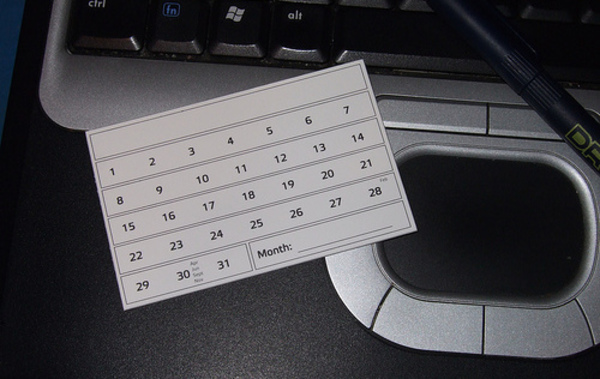

Uno de los grandes problemas a los que se enfrentan los inversores que buscan rentas periódicas es que los tipos de interés están muy bajos. Eso es debido a la relajación monetaria sin precedentes aplicada por los bancos centrales. En este entorno, lograr un nivel de renta razonable asumiendo únicamente una cantidad gestionable de riesgo resulta difícil de conseguir. Una de las soluciones que pondrá encima de la mesa Fidelity Worldwide Investment será el Fidelity Funds–Fixed Term 2018, fondo que se lanzará el 14 de abril, y que pretende ofrecer a los inversores un nivel razonable de rentabilidad con un grado de certidumbre relativamente alto (leer más).

Este es un artículo exclusivo para los usuarios registrados de FundsPeople. Si ya estás registrado, accede desde el botón Login. Si aún no tienes cuenta, te invitamos a registrarte y disfrutar de todo el universo que ofrece FundsPeople.