En los últimos cinco años las gestoras de fondos se han tenido que enfrentar a no pocos sucesos inesperados, desde el sí al Brexit de Reino Unido, a la victoria de Donald Trump en EE.UU. y, más recientemente a la crisis generada por el COVID-19. Eventos sorprendentes que sin embargo no les han impedido que hayan mantenido más o menos sus márgenes a medida que han sabido adaptar sus negocios a los cambios que se han producido tanto a nivel social como económico. De hecho, el patrimonio de fondos de inversión a nivel mundial incluso creció en el año de la pandemia, 2020, hasta rozar los 60 billones de euros.

No obstante, el camino que dibuja la consultora Ernst&Young (EY) en su informe Future of Asset Management, es incluso más tortuoso que el visto en el último lustro. "Los próximos cinco años serán mucho más duros para los gestores de activos que los últimos cinco. La COVID-19 está avivando la incertidumbre geopolítica, y muchos países podrían tardar años en recuperar su producción perdida", afirma. Y a ello suma otros desafíos como los bajos tipos de interés, la alta inflación y la posibilidad de que se produzca una corrección en el mercado, hasta ahora muy descorrelacionado con la economía.

Una demanda cada vez más complicada

En consecuencia, dice, "es probable que los gestores de activos vean que las exigencias de los inversores son aún más complejas". No en vano, tendrán que satisfacer una demanda institucional marcada por la preservación del capital, las altas rentabilidades y el enfoque ESG, con otra demanda clientes particulares que lo que buscan son soluciones de inversión sostenibles y a medida. Y todo ello sin contar con el soporte que en el pasado han dado los altos flujos que ha recibido la industria ya que, según explican, "los factores económicos y demográficos reducirán las entradas netas de los niveles históricos del 3%-4% a alrededor del 2% anual. Al mismo tiempo, la necesidad de invertir en nuevos productos y tecnologías impulsará el gasto".

Pero que un contexto se antoje complicado no implica que esa complejidad tenga un negativo en los resultados que obtengan las gestoras los próximos años. De hecho, desde E&Y contemplan tres escenarios y en el peor de todo ellos no ve decrecimiento en los activos sino más bien estancamiento.

Lo peor que puede pasar, un estancamiento de activos

"Nuestro escenario base para 2021-25, que supone un crecimiento de los activos del 15% en cinco años, prevé que los márgenes operativos medios disminuyan en 0,8 puntos porcentuales", afirman. En este contexto, maneja un gran diferencial entre las diferentes gestoras debido al fenómeno de winner takes it all que provoca un estrangulamiento de las gestoras medianas, a favor de las más grandes y de algunas boutiques especializadas.

En el escenario más optimista, valora un aumento de los activos del 30% a cinco años y un incremento de los márgenes operativos de 4 puntos porcentuales. Mientras, en el peor de los escenarios, que implicaría una corrección del mercado, dejaría los activos bajo gestión estancados y una reducción de 7,3 puntos porcentuales hasta 2025. "Las empresas deben buscar múltiples vías de crecimiento, invertir fuertemente en datos y tecnología, y adoptar un enfoque flexible en cuanto a asociaciones, colaboración y fusiones". De hecho, calcula que para una gestora mediana, esto podría lograr una reducción de hasta el 15% en los costes, permitiendo una inversión acelerada en tecnología e innovación.

Hacia dónde evoluciona la industria

Por su parte, la consultora Accenture también ha analizado la actual situación de la industria de gestión de activos y, sobre todo, los retos que tiene por delante para los próximos cinco años. Lo ha hecho en un informe que tiene por título Towards the Markets of Tomorrow.

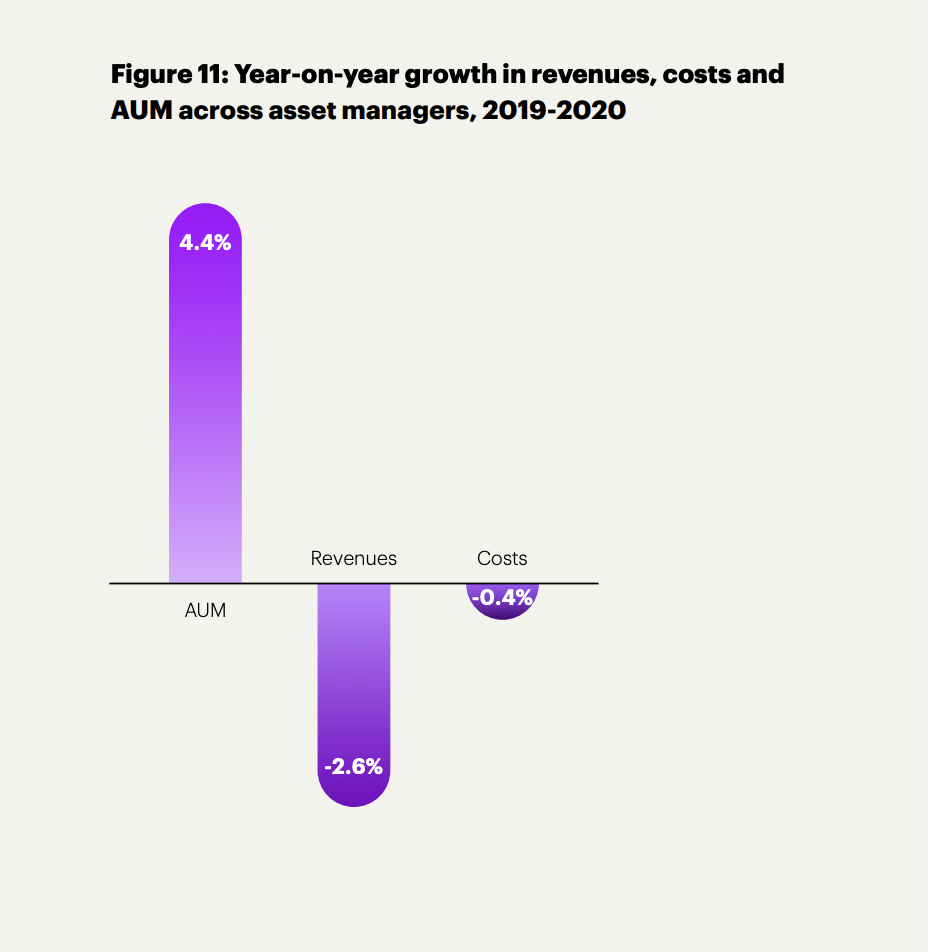

Para empezar, subraya que a pesar del buen comportamiento de los mercados desde 2019 a 2020, los ingresos han ido a la baja, incluso con un patrimonio al alza. Observamos una evolución gradual en la gestión de activos a través de varios impulsores. En combinación estos impulsores están imponiendo una presión a la baja sobre la rentabilidad, aumentando la necesidad de transformación, afirman. De hecho, tal como se aprecia en el gráfico, los ingresos de las gestoras retrocedieron un 2,6% a pesar de que su patrimonio aumentó un 4% desde 2019 a 2020.

Para ir reduciendo ese gap la consultora considera que la clave es la inversión en tecnología. "Para emerger como ganadores del sector en 2025, los gestores de activos deben transformar sus modelos operativos aprovechando la IA, los datos y la analítica como parte de un playbook", afirma. Y en ese playbook incluye tanto las soluciones que puede aplicar la industria a corto plazo como en el medio plazo.

En concreto, defiende que a corto plazo es vital que acudan a nuevas soluciones de inversión que les permitan generar alfa en un contexto en el que los activos tradicionales se estancan. Y ahí gana importancia la inclusión de la inteligencia artificial en los procesos de inversión. "La investigación de Accenture descubrió que casi nueve de cada 10 gestores de inversión están aplicando activamente la IA en sus procesos de inversión de front office; cuatro de cada 10 de las empresas han utilizado con éxito la IA para hacer predicciones que en última instancia afectaron a sus decisiones de inversión; y el 45% de los encuestados dijo que era posible capturar y atribuir ese rendimiento a la IA", afirman.

En cuanto al medio plazo, la clave del éxito pasa por reinventar el modelo operativo y adaptarse a unos clientes cuyas demandas cambian constantemente. "Todo de basa en los datos. Desde la toma de decisiones hasta la capacitación de los empleados para que se conviertan en ciudadanos analistas de datos", afirma. Y concluye: "Los que actúan con antelación en relación con los productos, la tecnología y las demandas de los clientes y los empleados probablemente se asegurarán una ventaja competitiva".