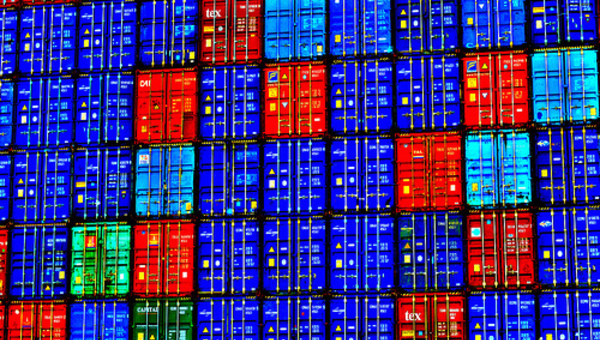

Las crecientes tensiones en el Mar Rojo, con los hutíes disparando misiles en el mar contra las rutas comerciales, están obligando a cada vez más buques a desviarse del Canal de Suez alrededor del Cabo de Buena Esperanza. Según los datos de PortWatch del FMI, los volúmenes de comercio que pasan por el canal han caído una cuarta parte en comparación con el año pasado (Gráfico 1). Esto es significativo. En tiempos normales, alrededor de un tercio del tráfico marítimo de contenedores y entre el 10% y el 12% del comercio marítimo mundial total atraviesa el estrecho de Bab el-Mandeb y el canal de Suez, sobre todo los buques que viajan entre Asia y Europa.

Este es un artículo exclusivo para los usuarios registrados de FundsPeople. Si ya estás registrado, accede desde el botón Login. Si aún no tienes cuenta, te invitamos a registrarte y disfrutar de todo el universo que ofrece FundsPeople.