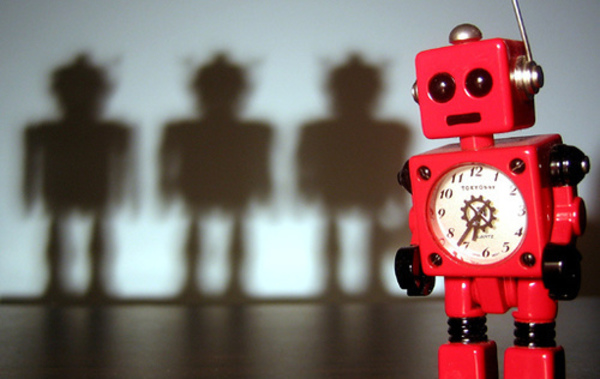

Como bien saben los defensores del libre mercado, la competencia beneficia a los consumidores, ya que la lucha por ganar cuota de mercado suele traducirse en más y mejores productos o servicios a menor coste. Es lo que empieza a suceder en el mercado británico de los servicios automatizados de asesoramiento que prestan los conocidos como roboasesores o robo-advisors, una de las tendencias que vienen pisando fuerte en el mundo de la inversión y que ya está en el radar de los supervisores europeos.

Este es un artículo exclusivo para los usuarios registrados de FundsPeople. Si ya estás registrado, accede desde el botón Login. Si aún no tienes cuenta, te invitamos a registrarte y disfrutar de todo el universo que ofrece FundsPeople.