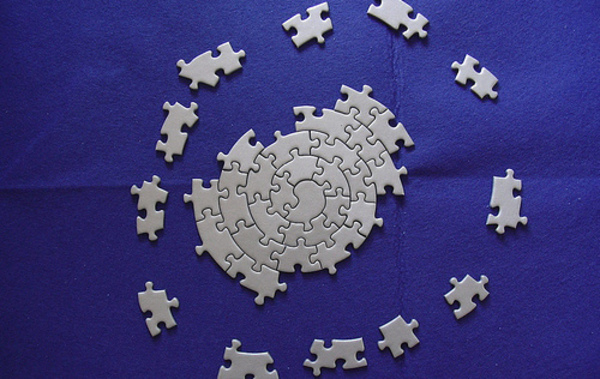

No todo está perdido: a pesar de que el entorno macro ha ganado complejidad, siguen existiendo oportunidades para generar retornos, aunque reservadas para los gestores más habilidosos. Teniendo en cuenta la situación del crecimiento global, la llegada a una fase avanzada del ciclo de crédito de algunas regiones, los tipos de interés ultra bajos y, en cambio, valoraciones muy cercanas a su justiprecio con estas dinámicas como telón de fondo, los expertos de Goldman Sachs AM han bosquejado una suerte de “cartera del futuro”, pensada para seguir obteniendo rentabilidad en los próximos meses.

Este es un artículo exclusivo para los usuarios registrados de FundsPeople. Si ya estás registrado, accede desde el botón Login. Si aún no tienes cuenta, te invitamos a registrarte y disfrutar de todo el universo que ofrece FundsPeople.