El ya ex presidente de la Reserva Federal (Fed) inauguró voluntaria o involuntariamente un nuevo periodo para la renta fija hace un año, concretamente el 22 de mayo de 2013. Cuando la economía estadounidense ya llevaba unos meses dando muestras de recuperación –especialmente en el sector inmobiliario- Bernanke insinuó que la autoridad monetaria estaría dispuesta a comenzar la retirada de estímulos si continuaba la mejoría. Fue el pistoletazo de salida de una fuerte corrección que afectó a los mercados de renta fija. También fue la primera vez que saltó a la palestra un término que se ha popularizado desde entonces, el famoso tapering o proceso de desmantelamiento del programa de estímulos cuantitativos conocido como QE3 que adquiría deuda estadounidense y cédulas hipotecarias a un ritmo de 85.000 millones de dólares al mes, publica Expansión.

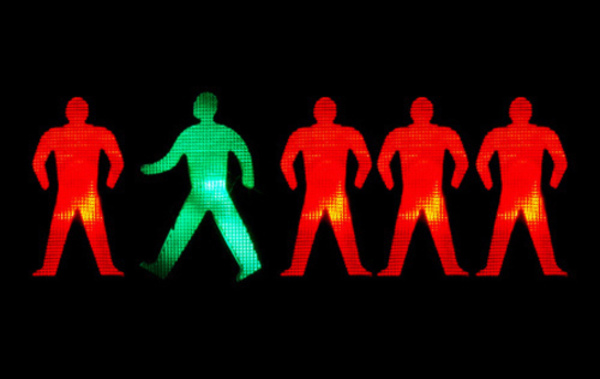

Los fondos de renta fija global que salen airosos del tapering

My Buffo, Flickr, Creative Commons

Este es un artículo exclusivo para los usuarios registrados de FundsPeople. Si ya estás registrado, accede desde el botón Login. Si aún no tienes cuenta, te invitamos a registrarte y disfrutar de todo el universo que ofrece FundsPeople.