Como cada vez parece más claro que Donald Trump pretende llevar adelante al menos parte de sus políticas de proteccionismo comercial, el foco de las preocupaciones se ha posado sobre el mundo emergente, al ser varios los canales por los que pueda transmitirse un impacto negativo (tipos de cambio, tipos de interés, actividad comercial...). “Después de las ventas indiscriminadas iniciales y el vuelo hacia los activos refugios tras la victoria de Trump, el mercado empezará a centrarse otra vez en los fundamentales”, declaran sin embargo los expertos de NN Investment Partners. Éstos afirman que “en una segunda fase, los mercados probablemente se afinen y seleccionen sectores según reciban o no el apoyo de las políticas de Trump”. En el corto plazo, vaticinan que se mantendrá la aversión al riesgo de los inversores para con los activos emergentes, con mayores primas de riesgo y renta variable a la baja.

Así están posicionando los gestores de emergentes sus carteras tras las elecciones estadounidenses

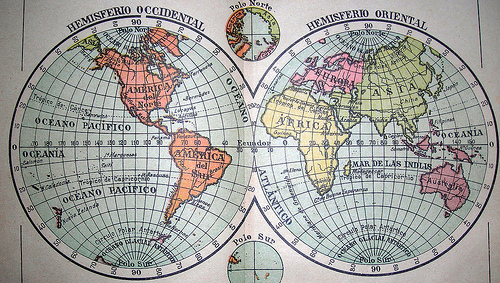

jmerelo, Flickr, Creative Commons

Este es un artículo exclusivo para los usuarios registrados de FundsPeople. Si ya estás registrado, accede desde el botón Login. Si aún no tienes cuenta, te invitamos a registrarte y disfrutar de todo el universo que ofrece FundsPeople.