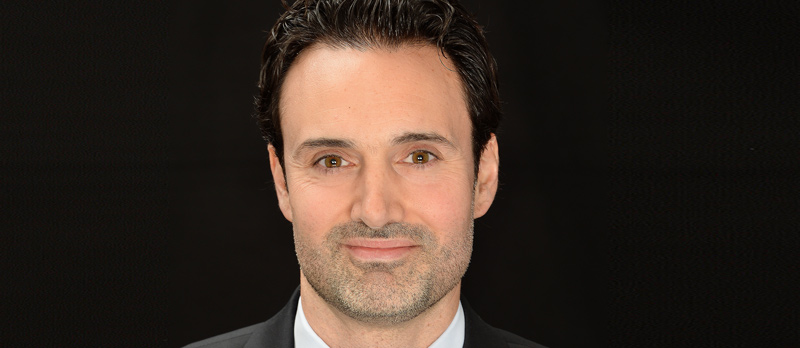

L'attività economica non mostra ancora segni di debolezza, favorita dal calo dell'inflazione e da un significativo allentamento delle condizioni finanziarie nel quarto trimestre dello scorso anno. L'aumento dei salari reali, dovuto alla rigidità del mercato del lavoro e al calo dell'inflazione, da un lato, e il proseguimento di solidi investimenti a favore della transizione energetica, dall'altro, sosterranno la crescita nel 2024. E in un anno storico per il numero di elezioni politiche, in cui sono chiamati al voto ben 64 Paesi al mondo tra cui gli Stati Uniti a novembre, appare improbabile che i governi inaspriscano aggressivamente la politica fiscale. “In questo contesto, riteniamo che le banche centrali ridurranno lentamente i tassi a fronte di un'inflazione più bassa, al fine di mantenere stabile il livello di inasprimento osservato attraverso i tassi reali a breve termine”, osserva François Collet, Deputy CIO di DNCA Finance (società affiliata a Natixis IM). Questo scenario, secondo l’esperto, si basa su una continuazione della tendenza alla disinflazione nel 2023. Ma a causa di una ripresa della crescita o di un aumento delle tensioni geopolitiche, che potrebbero tradursi in un aumento dei prezzi delle importazioni, questa tendenza si potrebbe invertire. “Se ciò si verificasse, la capacità delle banche centrali di ridurre i tassi sarebbe fortemente limitata e potrebbe portare alla delusione dei mercati finanziari globali”, avverte Collet.

View reddito fisso

“Poiché i mercati del reddito fisso hanno già scontato un certo livello di tagli per quest'anno durante gli ultimi due mesi del 2023, riteniamo che la maggior parte della performance del 2024 sia già stata anticipata dai mercati”, avverte il gestore. “L'asticella è quindi piuttosto alta per la sovraperformance dei titoli di Stato a lungo termine, soprattutto nell'Eurozona”, spiega. In questo contesto, dal momento che la maggior parte dei Paesi emergenti ha adottato un mix di politiche più ortodosse rispetto alle economie dei mercati sviluppati, il CIO prevede una convergenza dei rating a lungo termine tra i Paesi EM e DM. “Questo vale soprattutto per i Paesi dell'America Latina e dell'Europa dell'Est, che potrebbero beneficiare della delocalizzazione delle imprese statunitensi ed europee”, dice. Inoltre, l’esperto ritiene che gli investitori debbano mantenere un'allocazione verso le obbligazioni legate all'inflazione, in quanto le aspettative di inflazione sono tornate al livello pre-pandemico e offrono quindi una protezione a basso costo contro un'inflazione più rigida. Per quanto riguarda gli investimenti in valute, il differenziale dei tassi a breve termine offre un sostegno interessante. Infine, anche se la valutazione del credito sembra un po' tirata, soprattutto nel settore dell'high yield, secondo Collet, c'è ancora del valore nei titoli finanziari. “In ogni caso, nel 2024, ancora una volta, la flessibilità sarà la chiave per ottenere performance, poiché è improbabile che si assista un anno tutto rose e fiori”, dice il CIO.

DNCA Invest Alpha Bonds

Collet è il gestore del fondo DNCA Invest Alpha Bonds, che ha ottenuto il rating FundsPeople+ nel 2024. Si tratta di una strategia conservativa a reddito fisso con un limite massimo del 5% di volatilità. L'obiettivo di performance è fissato in termini di rendimento assoluto al di sopra del mercato monetario e, per raggiungerlo, si avvale di un approcciò top-down basato sull’analisi macro e su un modello quantitativo interno che valuta i diversi premi al rischio del mercato del reddito fisso. Tale modello è denominato RATP per il premio a termine aggiustato per il rischio, e analizza l'attrattiva del rischio di duration, del rischio di credito, del rischio di inflazione o del premio per il rischio di cambio. “Ciò che rende unica questa strategia è la combinazione di un'analisi macro discrezionale e di questo modello quantitativo”, spiega il gestore. “Essendo investita nelle classi di attivo a reddito fisso più liquide, questa strategia è abbastanza flessibile e mira a generare alfa sulla base dei rendimenti, delle valute e delle dinamiche degli spread piuttosto che cercare di massimizzare il rendimento del portafoglio. In questo senso, è molto diversa dai tradizionali fondi a reddito”, dice.

Update del portafoglio

Dopo un 2022 in cui la maggior parte della performance del fondo è derivata da un'esposizione nettamente corta in titoli di Stato del G10 e da una posizione lunga sul break-even dell’inflazione, nel 2023 il team di gestione ha dismesso quest’ultima posizione e ha gradualmente aumentato la duration modificata del portafoglio verso un'esposizione leggermente lunga fino alla fine di ottobre. “Negli ultimi due mesi del 2023, abbiamo poi ridotto l'esposizione alla duration a fronte di un prezzo troppo aggressivo dei tagli delle banche centrali e abbiamo chiuso l'anno in territorio negativo”, spiega Collet. “Dall'inizio dell'anno, abbiamo ridotto l'esposizione corta ai titoli di Stato dell'Eurozona a causa del riprezzamento dei tassi. Abbiamo inoltre riacquistato alcune posizioni sul break-even dell'inflazione europea e apportato alcune modifiche al nostro paniere di valute”, dice. “L'idea generale è quella di costruire un portafoglio in grado di mostrare un elevato livello di resilienza e di beneficiare di diverse configurazioni di mercato senza correre troppi rischi, dato che il contesto è ancora piuttosto incerto”, conclude.