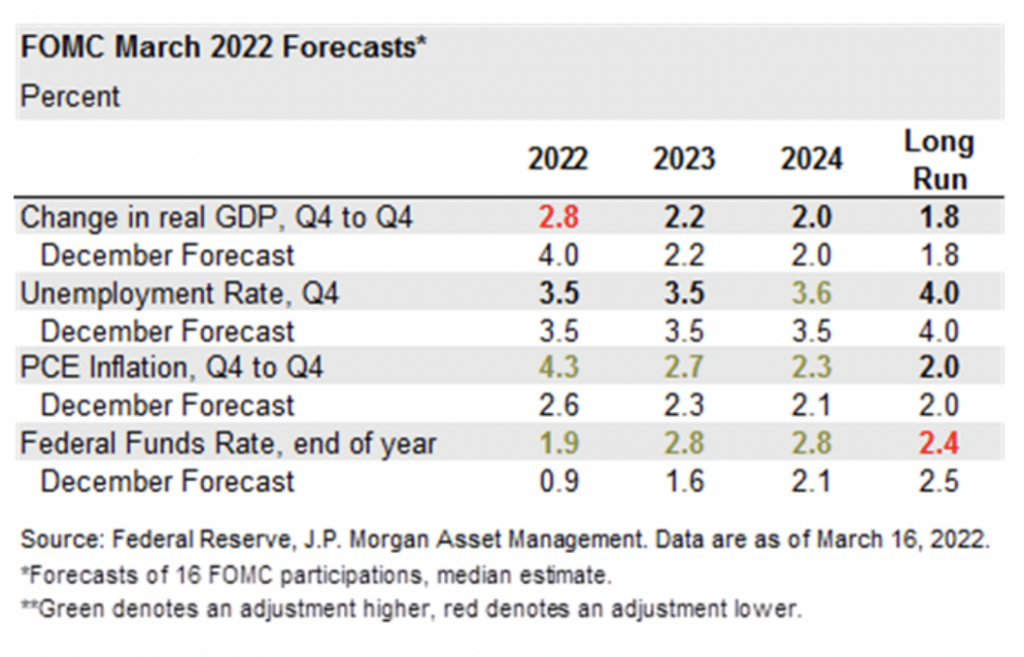

Ci siamo. La Banca centrale americana ha deciso di alzare i tassi d’interesse: il primo tentativo da dicembre del 2018. Secondo quanto riporta anche Karen Ward, chief market strategist per la regione EMEA di J.P. Morgan AM, il membro mediano del Fomc con diritto di voto si aspetta ora sette rialzi quest'anno, alzando l'intervallo target all'1,75-2% entro fine anno, un punto percentuale in più rispetto alla riunione di dicembre In altre parole: un aumento di 25 punti base in ognuna delle riunioni rimanenti dell'anno. Il tutto mentre sul 2023 si delinea la prospettiva di altri quattro rialzi, “segnalando di conseguenza che i tassi a breve potrebbero porre fine a questo ciclo di rialzo al di sopra della proiezione di lungo periodo del comitato o del tasso neutrale percepito del 2,4%, una chiara indicazione che il caso base del comitato è per un'inflazione persistente che potrebbe non essere sedata fino a quando i tassi non saranno restrittivi”, sottolinea Ward, indicando come, nel complesso, la comunicazione della banca centrale statunitensi abbia avuto un tono molto ‘hawkish’. “I rendimenti sono aumentati dopo l'annuncio, con i tassi a 2 e 10 anni in rialzo rispettivamente di 12 bps e 6 bps. Le azioni hanno registrato inizialmente un sell-off, prima di recuperare leggermente” spiega l’esperta. “In vista della riunione, i mercati stavano comunque già scontando 6-7 rialzi dei tassi da parte della Fed quest'anno e di conseguenza le condizioni finanziarie si erano già inasprite. Guardando al futuro, i mercati potrebbero benissimo determinare l'azione della Fed nei prossimi mesi. In altre parole, ciò che è appetibile per i mercati, sarà tenuto in considerazione dalla Fed”.

Impatto sull’azionario americano

Alla notizia dell’aumento dei tassi, il mercato americano ha risposto con un segno più. La verità è che i market maker aveva già scontato la notizia di questo aumento da inizio anno. Il Dow Jones e il Nasdaq al 17 marzo mostrano una performance YTD negativa rispettivamente del -6,7% e del -14 per cento. Come si può vedere dalla tabella, la peggiore asset class azionaria nell’area geografica nord americana sono gli azionari USA Large Cap Growth che mostrano un rendimento negativo a un anno del -14,56 per cento. La grossa flessione che ha registrato il Nasdaq rispecchia questo risultato. L’unica asset class azionaria americana che mostra dei ritorni positivi a un anno sono i fondi Large Cap Value, che hanno suscitato maggiore interesse dall’inizio dell’anno proprio per gli scarsi risultati dei titoli Growth.

| Categoria | YTD% | Rend. 3M % | Rend. 1Y % | Rend. 3anni % | Rend. 5Y % |

| Azionario | |||||

| Azionari USA Large Cap Value | 0,12 | 1,35 | 18,08 | 12,41 | 8,29 |

| Azionari USA Mid Cap | -6,2 | -3,98 | 5,86 | 13,04 | 8,76 |

| Azionari USA Large Cap Blend | -7,4 | -6,37 | 15,83 | 16,08 | 11,76 |

| Azionari USA Small Cap | -8,19 | -6,11 | -1,66 | 13,33 | 9,86 |

| Azionari USA Flex-Cap | -8,44 | -6,61 | 2,38 | 13,05 | 10,01 |

| Azionari USA Large Cap Growth | -14,56 | -13,31 | 3,95 | 16,59 | 14,62 |

| Obbligazionario | |||||

| Monetari a Breve Termine USD | 3,43 | 2,84 | 8,17 | 1,64 | 0,48 |

| Monetari USD | 3,34 | 2,75 | 7,95 | 1,6 | 0,43 |

Qui di seguito vengono elencati i fondi più grandi che investono nel mercato americano che hanno ottenuto il Rating FSP 2022. I risultati di questi fondi rispecchiano i risultati riportati nell’analisi delle asset class. Interessante è osservare che prendendo in esame questi prodotti, i rendimenti a cinque anni sono ancora maggiori sullo stile growth.

Fondi con rating FSP che investono in USA con patrimonio maggiore

| Fondo | Società | Rend. % 1Y | Rend. % 3Y | Rend. % 5Y |

| Morgan Stanley Investment Funds US Advantage Fund | Morgan Stanley IM | -27,74 | 12,93 | 15,62 |

| Vanguard U.S. 500 Stock Index Fund | Vanguard | 15,81 | 17,56 | 14,45 |

| Franklin U.S. Opportunities Fund | Franklin Templeton Investments | -0,49 | 17,57 | 16,6 |

| AB SICAV I American Growth Portfolio | AllianceBernstein | 10,6 | 18,88 | 17,94 |

| JPMorgan Funds US Value Fund | JPMorgan AM | 18,68 | 12,04 | 7,11 |

| JPMorgan Investment Funds US Select Equity Fund | JPMorgan AM | 12,94 | 18,57 | 14,44 |

| Morgan Stanley Investment Funds US Growth Fund | Morgan Stanley IM | -26,58 | 20,1 | 22,52 |

| Polen Capital Investment Funds plc Polen Capital Focus U.S. Growth Fund | Polen Capital | 3,98 | 19,96 | 20,03 |

| AB SICAV I Select US Equity Portfolio | AllianceBernstein | 18,87 | 18,79 | 15,27 |

| Eurizon Fund Equity USA | Eurizon Capital SGR | 19,78 | 18,18 | 12,34 |

Impatto sull’obbligazionario americano

“La fuga verso i beni rifugio a cui stiamo assistendo è incentrata sul dollaro USA, e stiamo già elaborando modelli sull'impatto di posizioni nettamente più lunghe sulla valuta statunitense per le società in portafoglio”, spiega Andrew Smith, gestore di portafoglio clienti, Azioni USA, Columbia Threadneedle Investments. “La diffusione del contagio attraverso le Banche europee colpite dalla crisi è un rischio, data la natura del sistema bancario mondiale, ma abbiamo già ridotto le esposizioni in quest'area. Il nostro vantaggio è poter fare leva sul nostro forte orientamento alla ricerca per individuare le società che riteniamo possano continuare a generare una crescita degli utili, che sarà un fattore cruciale in un anno caratterizzato da tassi di interesse in rialzo e da un minore supporto all'economia e ai prezzi degli attivi a livello più ampio”. Di seguito l’andamento del monetario USD.

| Categoria | YTD% | Rend. 3M % | Rend. 1Y % | Rend. 3Y % | Rend. 5Y % |

| Obbligazionario | |||||

| Monetari a Breve Termine USD | 3,43 | 2,84 | 8,17 | 1,64 | 0,48 |

| Monetari USD | 3,34 | 2,75 | 7,95 | 1,6 | 0,43 |