Los ETF en los que más invierten los fondos de fondos y los planes de pensiones españoles en 2024

Los fondos de fondos y los planes de pensiones son los principales compradores de ETF en España. Según un estudio realizado por FundsPeople LAB, estos inversores mantenían a cierre del año pasado 40.000 millones de euros en fondos cotizados. Se trata de un volumen muy relevante. Para el negocio de los proveedores que comercializan ETF en España, supone el 61,5% de los 65.000 millones que hay invertido en ETF a nivel local, de acuerdo con datos del barómetro de FundsPeople. Respecto al patrimonio que gestionan los vehículos indexados en general en España (85.000 millones), es casi la mitad (47%). "Los fondos de fondos son los principales compradores de ETF en España”, revela Juan San Pío, responsable de Ventas para Iberia y Latinoamérica en Amundi ETF, Indexing & Smart Beta.

A 31 de diciembre de 2023, los fondos de fondos españoles y los planes de sistemas individuales españoles tenían en sus carteras un total de 700 ETF. De esa cifra, 126 fondos cotizados contaban con un volumen invertido mínimo de 50 millones. Por clase de activo, de esos exactamente 40.032 millones que los fondos de fondos españoles y planes de sistemas individuales españoles invierten en ETF, algo más de la mitad (el 53,2%) estaba en estrategias de renta variable, mientras que el 45,2% en productos de renta fija. Un testimonial 1,5% del total (600 millones) lo tenían en ETC de materias primas.

Tal y como explica Silvia Senra, la liquidez y los volúmenes de negociación de los ETF están permitiendo que estos vehículos se utilicen como instrumentos financieros o herramientas estratégicas de asignación de activos para acceder de manera eficiente al mercado y expresar sus visiones. “Esto es importante para los inversores institucionales, especialmente para aquellos que tienen grandes carteras que gestionar, que requieren asignaciones escaladas”, afirma la responsable de distribución digital para BlackRock en Iberia.

Análisis de los datos

En lo que respecta a los ETF sobre acciones, la mayor parte del volumen se halla en fondos cotizados de renta variable americana. Más concretamente, en aquellos que replican el S&P 500. De hecho, siete de los 20 fondos cotizados con más activos en las carteras de los fondos de fondos y planes de pensiones españoles son productos que recogen el comportamiento del S&P 500 o su versión sostenible. En total atesoran 6.700 millones, siendo el iShares Core S&P 500 UCITS ETF (1.636 millones), el Invesco S&P 500 UCITS ETF (1.435), el Xtrackers S&P 500 Swap UCITS ETF (921) y el Amundi S&P 500 UCITS ETF (893) los que aglutinan los mayores patrimonios.

Los ETF que replican índices core de proveedores como S&P o MSCI son los que acaparan un mayor protagonismo dentro de las carteras de los fondos de fondos y planes de pensiones españoles. En cambio, dentro de la parte de renta fija, existe más heterogeneidad, con productos sobre índices de deuda pública, renta fija corporativa, distintos tramos de la curva y diferentes áreas geográficas (Europa y Estados Unidos, principalmente).

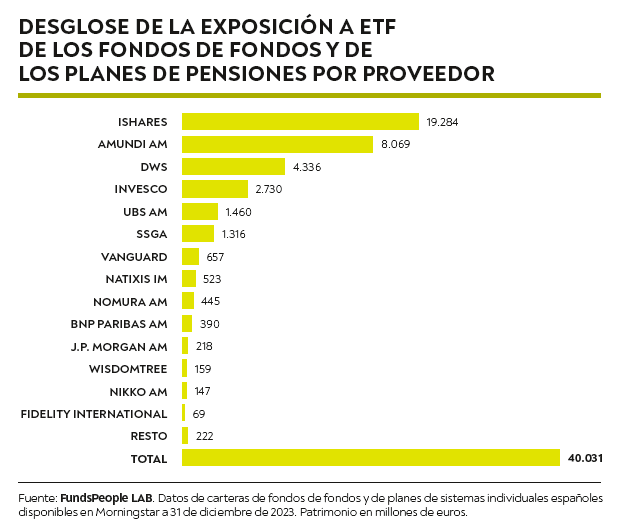

Análisis por proveedor

Haciendo el análisis a nivel de proveedor, BlackRock aparece como líder destacado. De esos algo más de 40.000 millones que hay en total invertidos en España en fondos de fondos y planes de pensiones, casi el 50% (19.300) está vehiculizado en estrategias de la firma americana. Es la gestora que ha logrado un mayor grado de penetración en este segmento de cliente. De los 10 ETF en los que más invierten los fondos de fondos y planes de pensiones españoles, siete llevan el nombre de iShares.

Si hay algo por lo que destaca BlackRock es por su posicionamiento en renta fija. De los 20 ETF en los que más invierten los fondos de fondos y planes de pensiones españoles, la mitad replican índices de bonos. Y, de esos 10, ocho son de iShares. De hecho, dos ETF de renta fija -el iShares $ Treasury Bond 1-3yr UCITS ETF y el iShares Core € Corp Bond UCITS ETF- son los productos que lideran el ranking por activos invertidos.

“Los ETF están contribuyendo a modernizar el mercado de bonos, ayudando a gestionar un entorno comercial desafiante durante períodos de volatilidad a través del descubrimiento de precios y características de liquidez que no se ven en los bonos de una sola línea”, subraya Senra.

¿Por qué BlackRock sobresale en renta fija?

Pero… ¿qué explica la situación dominante de BlackRock en el ámbito de la renta fija? Según José Zárate, “quien ocupa un sitio primero tiene una ventaja competitiva, aunque posteriormente la entidad tiene que saber defender su posición”. De acuerdo con el director de Análisis de ETF en Morningstar, iShares empleó muchos recursos en el desarrollo de la infraestructura de los ETF de renta fija en un tiempo en el que otras gestoras o no veían muchas posibilidades en el negocio de ETF de renta fija, o estaban comenzando su aventura y su enfoque seguía centrado en renta variable, clase de activo que históricamente se había visto como la que, por naturaleza, mejor se adaptaba a la estructura del fondo cotizado.

“iShares, una vez que se percató de que también había negocio en renta fija, empleó muchos recursos en desarrollar una amplia gama de productos sobre bonos, lo que les permitió consolidar su posición dominante. Por lo tanto, ha sido una cuestión de inversión temprana en know-how e inversión en desarrollar el mercado”, concluye.