A finales de 2022, con un contexto de fuertes pérdidas tanto en los mercados de renta fija como variable, fueron muy pocos los fondos perfilados que lograron escapar de los números rojos. Al cierre del primer semestre del año 2023 la situación es muy diferente a la vista hace poco más de seis meses. El buen momento de los mercados de renta fija y variable se ha dejado notar también en este tipo de productos. Tanto que, según los datos de Morningstar al cierre del mes de junio, el 95% de los fondos perfilados españoles (entendidos como fondos de fondos que se incluyan en gamas que cuenten con al menos tres productos) lograron rentabilidades positivas de enero a junio de este año.

Por tipo de perfil de riesgo, los agresivos (clasificados con notas de 5 a 7 por parte de la CNMV) son los que se han llevado los primeros puestos en el ranking de rentabilidades al calor del rally visto en la mayor parte de los índices bursátiles en el este primer semestre del año. Ginvest AM, Abanca o KutxaBank son, como se ve en el gráfico las gestoras que más producto colocan en el top 10 de fondos (incluyendo las diferentes clases que se comercializan de cada fondo).

| Nombre del fondo | Gestora | Rentabilidad primer semestre 2023 (en %) | Perfil de riesgo |

| Ginvest GPS Long Term Equity Selecti FI | Ginvest | 12,08 | Agresivo |

| Abanca Gestión Agresivo FI | Abanca Gestión | 11,76 | Agresivo |

| Kutxabank Gestión Activa Inv. Plus FI | KutxaBank Gestión | 11,15 | Agresivo |

| Rural Perfil Audaz Estandar FI | Gescooperativo | 10,8 | Agresivo |

| Liberbank Cartera Dinámica C FI | Unigest | 10,45 | Agresivo |

| Imantia Futuro FI | Abanca Gestión | 10,27 | Agresivo |

| Abante Bolsa FI | Abante | 10,01 | Agresivo |

| Ibercaja Gestión Audaz B FI | Ibercaja Gestión | 9,97 | Agresivo |

| Allianz Cartera Dinamica FI | Inversis Gestión | 9,76 | Agresivo |

| IMDI Funds Rojo FI | Intermoney Gestión | 9,72 | Agresivo |

En perfiles más conservadores o moderados destacan Arquia Banca Dinámico 100 RV B entre los moderados, con una rentabilidad en el primer semestre del 7,75%, y Arquia Banca Equilibrado 60 RV B FI, de la misma gestora, como el fondo perfilado conservador más rentable del primer semestre de 2023, con alzas del 5,07%.

¿Cómo están posicionados los perfilados para lo que queda de año?

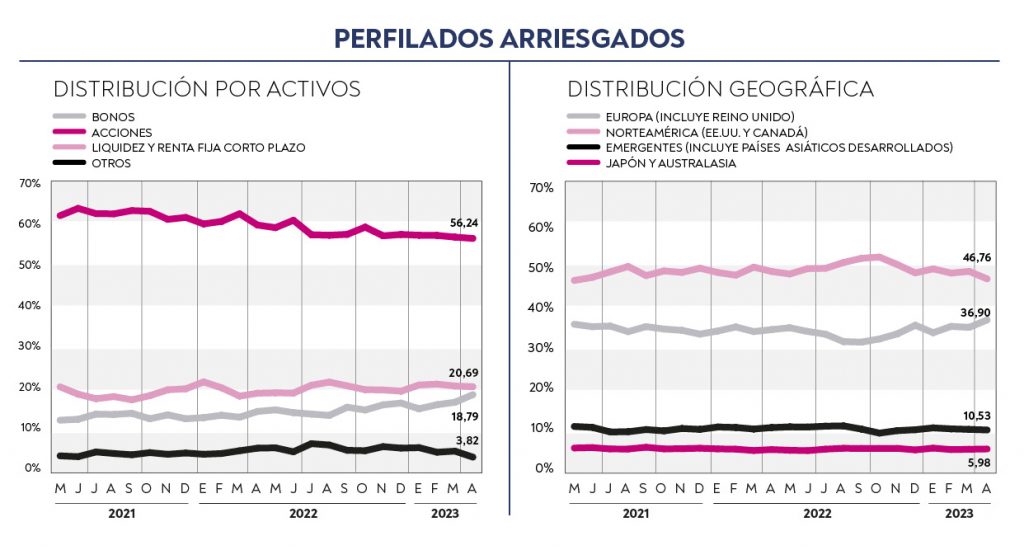

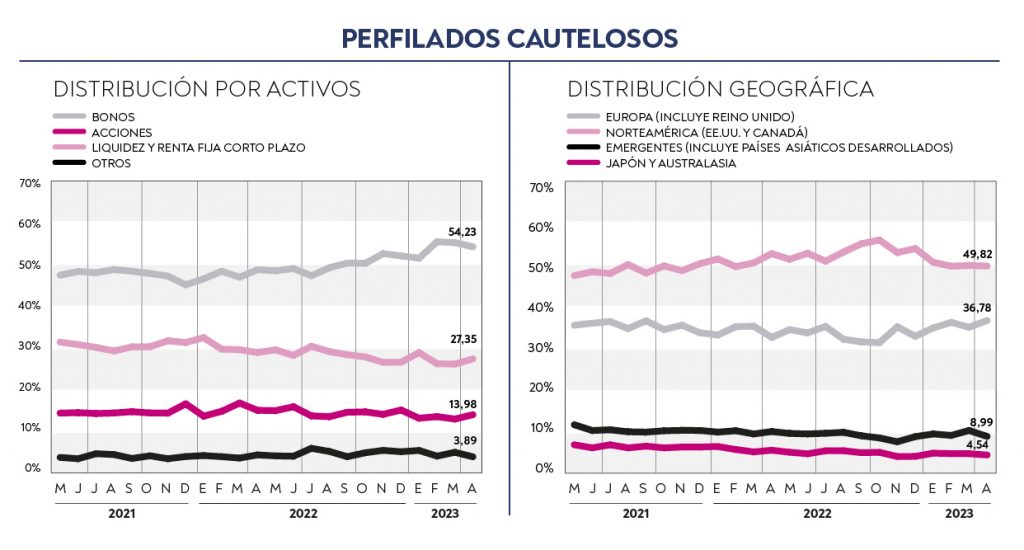

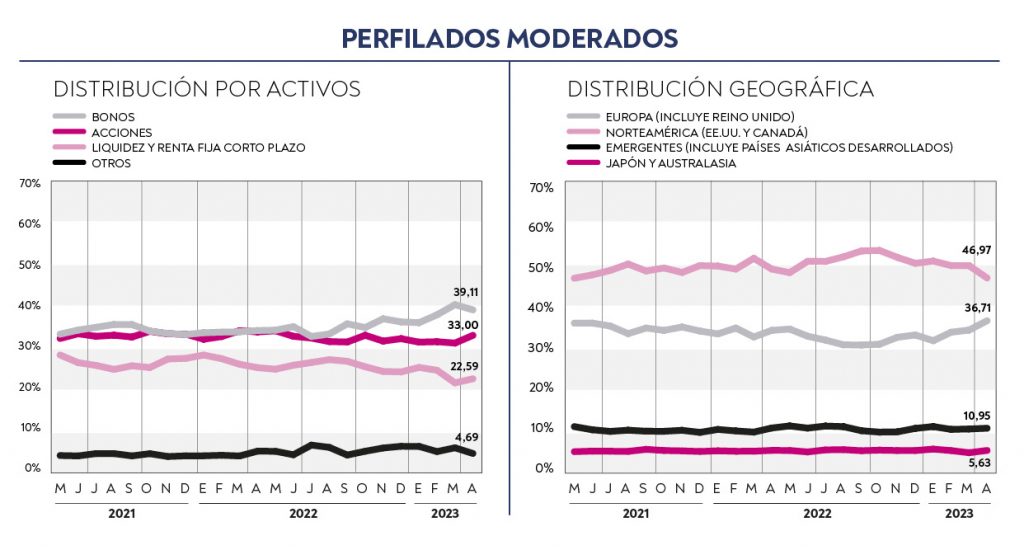

Tras un primer semestre muy positivo para los mercados de renta variable y de renta fija, los fondos perfilados han optado por dotar de una mayor cautela a sus carteras. Eso sí, en la evolución del posicionamiento de las tres carteras (moderada, perfilada y arriesgada) se ve un ligero aumento de la exposición a la renta variable, que ha sido el activo que ha dado la sorpresa en este primer semestre del año con rentabilidades de dos dígitos en la mayoría de los índices.

"Dentro de los estilos de inversión favorecemos la calidad y el value frente al growth. La cartera de renta variable se completa con posiciones en fondos temáticos que tratan de beneficiarse de tendencias de largo plazo (revolución digital, cambio climático, nuevos materiales, envejecimiento de la población, infraestructuras, servicios financieros y salud", explica Felix Sánchez, Director de Fund Solutions de Sabadell AM.

En cuanto a la renta fija, se opta por mantener las duraciones bajas aunque ligeramente al alza a la espera de ver qué sucede con la política monetaria de los bancos centrales y, sobre todo en las carteras moderadas y conservadores se aprecia un repunte de la ponderación a liquidez, ahora que ésta ofrece rentabilidades positivas. "En renta fija, hemos incrementado la duración durante los últimos meses hasta alcanzar un nivel ligeramente superior a la neutralidad, mientras que el perfil de riesgo de crédito es conservador, con una visión negativa sobre el High Yield", explica Sánchez.

"Dentro de la renta fija, nuestros fondos perfilados se encuentran muy defensivos. Es probable que la volatilidad en los mercados se mantenga elevada a medida que los bancos centrales buscan el equilibrio entre la inflación persistente y las preocupaciones por el crecimiento económico. Además, favorecemos el crédito frente a la deuda pública ya que siguen ofreciendo valoraciones razonables con buenos fundamentales", afirma Jorge González, director de análisis de Tressis.

En cuanto al área geográfica, en líneas generales Europa sigue ganando enteros frente a EEUU, sobre todo en las carteras moderadas y agresivas.

"Desde el otoño pasado contábamos con una sobreexposición a Europa, pero hemos tomado beneficios debido al el buen comportamiento de los mercados desde los mínimos de septiembre/octubre", explica González.